- 2015-03-03

- Paskelbė: Paskolos-internetu.eu

- Kategorija: Kreditai

Kreditai yra aktualūs kiekvienai valstybei, jos gyventojams ir organizacijoms. Pastaruoju metu būtent būsto paskolos yra vienos iš dažniausiai imamų kreditų, nes ne kiekvienas eilinis žmogus išgali susitaupyti pinigų sumą, reikalingą būstui įsigyti be banko pagalbos. Taigi atsiradus nuosavo būsto poreikiui žmonės ima paskolas iš bankų. Kreditai būstui įsigyti yra populiarios visame pasaulyje ir Lietuva nėra išimtis. Būsto paskolos suteikiamos, ne tik namui ar butui pirkti, bet taipogi pirkti sklypui, renovuoti ar atnaujinti jau turimą būstą. Būsto įsigijimas yra vienas svarbiausių gyvenimo sprendimų. Todėl prieš pradedant būsto paieškas labai svarbu objektyviai įvertinti savo finansinę padėtį ir perspektyvas. Būtina pagalvoti, kiek pinigų galima skirti paskolos mėnesio įmokai. Tiksliai įvertinti savo pajamas ir jų stabilumą, tačiau skaičiuoti tik reguliariai gaunamas lėšas. Reikia pabandyti apmąstyti įvairias gyvenimo situacijas ir su jomis susijusias galimas išlaidas bei veiksmus. Būsto kredito suteikimas sudaro galimybės ne tik asmeniui įsigyti pageidaujamą būstą, šiuo metu neturint visos reikiamos lėšų sumos, tačiau ir daro teigiamą įtaką šalies ekonomikai ir kitų įmonių veiklai: esant būsto poreikiui bei užtikrintam to poreikio finansavimui, statybos bendrovės įpareigotos vystyti kuo daugiau statybinių projektų, taip sukurdamos darbo vietas statybininkams, baldų gamybos bendrovėms ir kitoms bendrovėms susijusioms su būstu ir jo įrengimu. Taigi fizinių asmenų būsto kreditavimo aktualumas valstybės ekonomikai yra neabejotinai aktualus. Galbūt dėl šios priežasties būsto paskolų prieinamumas tampa vis paprastesnis, paskolos lankstesnės, o jų poreikis vis auga, todėl būsto paskolos yra viena aktualiausių temų šiomis dienomis. Lietuvos rinkoje yra susiklosčiusi tokia situacija, jog fizinių asmenų kreditavimu užsiima daugelis finansinių bendrovių, jų siūlomų paslaugų spektras yra platus, čia vyrauja nemaža konkurencija, kas ir būdinga rinkos ekonomikai, todėl šie faktai reikalauja atskiro dėmesio. Būtent todėl šiame darbe vykdoma fizinių asmenų būsto paskolų analizė.

Šiame skyriuje aptariamas būsto paskolos sąvokos suvokimas ir jos teoriškas paaiškinimas. Jis atskleidžiamas įvardinant pagrindinius būsto paskolos tiekėjus Lietuvoje, būsto paskolų paskirtį ir išdavimo procesą. Taip pat paminimos paskolų kainų kitimo priežastys bei pradinio įnašo taupymo svarba. Yra nagrinėjamas būsto draudimas ir gyventojų turto draudimo taisyklės, išskiriami reikalingi dokumentai norint sudaryti būsto draudimo sutartį. Aprašoma lengvatinės paskolos socialiai remtiniems žmonėms gavimo sąlygos ir reikalavimai. Paminimos kredito grąžinimo priemonės, būsto paskolos atidėjimas, palūkanų normų kitimas bei kredito grąžinimo būdai.

Daiva Jurevičienė (2009) teigia: „paskola – tai komercinis pasitikėjimas, sutartis, kurios pagrindu perduodama vertybė (prekė, paslauga ar pinigai) mainais už pažadą sumokėti vėliau. Pinigai skolinami ne tiesiogiai, o per finansų institucijas, kredito įstaigas, bankus, t. y. per finansinį tarpininką.“ Tad galima suprasti, jog būsto paskolos yra orientuotos į abipusį pasitikėjimą ir finansų įstaigos pagalbą klientui, kuris nori įsigyti, statyti, remontuoti ar rekonstruoti būstą. Šios paskolos yra suteikiamos beveik visuose Lietuvos komerciniuose bankuose tokiuose kaip: „Swedbank“, „Seb“, „Šiaulių bankas“ ir kiti. Taip pat labai svarbu suprasti, jog kiekvienas bankas turi individualias paskolos teikimo sąlygas, palūkanų normas bei įkainius. Pasak L. Gudelytės ir M. Valužio (2012), „būsto paskola skirta gyvenamajam būstui, sodo namui ar sodybai pirkti, statyti, rekonstruoti ir remontuoti, taip pat žemės sklypo pirkimui bei namo statybai.“ Įsigijus būsto paskolą ir nusipirkus naują būstą yra labai patogu naudojantis ta pačia banko suteikta paskola rekonstruoti jau turimą būstą. Dėl šios priežasties būsto paskolos dažniausiai yra suteikiamos privatiems asmenims, kurie ir planuoja gyventi įsigytoje vietoje. Būsto paskolas dažniausiai ima Lietuvos gyventojai , turintys nuolatinį darbą ir didesnes negu vidutines pajamas. Tokios sąlygos nesudaro keblumų skolintis lėšų bankuose, nes bankas įvertina ir apskaičiuoja kliento gebėjimą kiekvieną mėnesį mokėti tam tikrą paskolos dalį bei palūkanas. „Palūkanos – pinigų suma, mokama už suteiktą paskolą, padėtą indėlį, skolos vertybinius popierius, perduotą naudoti turtą ar kitą skolinį reikalavimą, t.y. sutartyje nustatytas procentas, skaičiuojamas nuo padėto indėlio, suteiktos paskolos dydžio, skolos vertybinių popierių nominalios vertės arba perduoto naudotis turto ar kito skolinio reikalavimo vertės“ (J. Ragauskas ir A. Senkus, 1998). Kadangi bankai skolindami pinigus klientams padeda įsigyti norimą būstą, vartotojams tenka mokėti tam tikras palūkanas už pasiskolintų pinigų kiekį.

D. Jurevičienė ir Z.Čeponytė (2009) pabrėžia, jog „įmokos už būsto paskolą neturi viršyti 30–40 proc. neto pajamų (iš tiesų tai rekomenduojamas procentas bet kokių paskolų sumai).“ Kiekvienas norintis įsigyti paskolą privalo atsižvelgti į šiuos skaičius. Žinoma, būtina pagalvoti ir apie taupymo būdus, kad atsiradus neplanuotoms išlaidoms ar netikėtai sumažėjus turimoms pajamoms nekiltų didelių finansinių problemų.

„Paskolos grąžinimo užtikrinimas – tai galimybė bankui, jei klientas nevykdys ar negalės vykdyti savo finansinių įsipareigojimų, išsiieškoti skolą iš įkeisto turto vertės ar laiduotojo, garanto pajamų ar draudimo išmokos“ (D. Jurevičienė ir Z. Čeponytė 2009). Tokiu būdu bankas yra užtikrintas, jog paskolos gavėjas sumokės pasiskolintą sumą, o pats bankas nepatirs jokių nuostolių. Esant laiduotojui arba įkeitus būstą yra galimybė gauti kiek didesnę būsto paskolą, nei yra numatyta. Daiva Deimantaitė – Gedmintienė (2012) pastebi, jog „vienpusiškoje sutartyje nurodoma, kad laiduotojas įsipareigoja apmokėti bankui skolintojo įsiskolinimą, jeigu jis negalės grąžinti kredito.“ Kadangi laidavimas yra laikomas finansiniu įsipareigojimu, pats laiduotojas negali gauti kredito tol, kol nesibaigs jo laidavimas. Dėl šios priežasties dauguma žmonių renkasi būsto įkeitimo paslaugą, kuri yra daug paprastesnė. Įkeičiamo nekilnojamo turto vertė turi įtakos būsto paskolos dydžiui (kuo didesnė įkeičiamo būsto vertė, tuo didesnę paskolą galima gauti).

Nusprendus imti būsto paskolą labai svarbu žinoti, nuo ko pradėti ir kuo pabaigti. Paskolos gavimo procesas gali atrodyti labai sudėtingas ir daug žinių reikalaujantis žingsnis kiekvieno žmogaus gyvenime, tačiau bankai pateikia labai tikslią informaciją kaip žingsnis po žingsnio atlikti visą procesą.

Remiantis Swedbank būsto paskolų išdavimo proceso žingsniais, pirmas žingsnis yra apskaičiuoti pajamas ir įvertinti išlaidas, taip sužinant savo galimybes imti paskolą. Kiekvienam žmogui imti būsto paskolą yra labai svarbus sprendimas, todėl ypatingai svarbu teisingai įvertinti savo finansinę situaciją ir perspektyvas. Reikia apgalvoti kiek pinigų galima skirti paskolos padengimui kiekvieną mėnesį. Kaip buvo minėta anksčiau būtina atsakingai peržiūrėti savo dabartines išlaidas ir planuoti kokių papildomų išlaidų gali atsirasti ateityje. Taip pat įvertinkite ir pajamas, jų stabilumą ir pagrindinį dėmesį skirti tik reguliariai gaunamoms pajamoms. Taigi apgalvojus pajamų ir išlaidų balansą bus galima žengti pirmąjį žingsnį paskolos pasiėmimo link.

Antrasis žingsnis pateikiamas Swedbank banko yra įvertinti įkeičiamą turtą. SEB banke šis žingsnis atidėtas šiek tiek toliau (jau trečiasis žingsnis), tačiau abu bankai įvertina įkečiamą turtą. „Perkamą žemės sklypą, perkamą, remontuojamą, rekonstruojamą, statomą būstą ar kitą nekilnojamąjį turtą turėsite įkeisti bankui” rašo Swedbank. Taigi reikės atlikti įkeitimo sandorį ir nustatyti įkeičiamo turto rinkos vertę. Tai žinoma naudinga ir pačiam žmogui, nes galima įsitinkinti pasirinkto nekilnojamo turto kainos rinkoje tikslumu.

Remiantis SEB banko būsto paskolų išdavimo proceso žingsniais, pirmas žingsnis yra „būsto kredito paraiškos ir kitų reikiamų dokumentų pristatymas bankui”, tačiau Swedbank puslapyje tai jau trečias žingsnis. Šiame etape bankas renka svarbią informaciją apie žmogaus prašančio paskolos ir jo šeimos finansines galimybes. Reikia pateikti kredito paraišką ir prašančiojo išduoti paskolą bei sutuoktinio asmens tapatybę ir pajamas liudijančius dokumentus. „Pajamas liudijančių dokumentų bankui pateikti nereikia, jei Jūsų duomenys apie pajamas, gauti iš SODROS duomenų bazės, atitiks šiuo metu Jūsų gaunamas pajamas” pataria SEB bankas.

Ketvirtasis žingsnis pagal Swedbank ir antras pagal SEB banką yra „sprendimo dėl kredito suteikimo priėmimas”. Šiame etape bankas jau turi visus reikiamus dokumentus ir gali aptarti kredito suteikimo sąlygas ir priimti sprendimą dėl kredito išdavimo. Swedbank užtrunka 48 valandas priimti sprendimą ir tuomet jis būna pranešamas žmogui pateikusiam dokumentus.

Swedbank penktasis (o SEB banke ketvirtasis) žingsnis yra pateikiamas kaip kredito sutarties sudarymas. Kredito sutartis yra sudaroma tik tada jei jau išsirinktas būstas, įvertintas įkeičiamas turtas ir atidaryta sąskaita banke jei anksčiau neturėjo. Swedbank įspėja, kad „sudarius paskolos sutartį, bankas ne vėliau kaip per 3 darbo dienas nuo jūsų sąskaitos nurašo vienkartinį administravimo mokestį”. Tai svarbu žinoti, nes administravimo mokestis nėra mokamas atskirai banke, tačiau automatiškai nuskaičiuojamas iš banko sąskaitos.

Swedbank pateikia šeštąjį žingsnį kaip būsto pirkimo pardavimo sutarties sudarymą, SEB bankas taip pat įvardija tą patį žingsnį penktuoju numeriu. Šiame etape reikia nuvykti pas notarą pasirašyti pirkimo–pardavimo sutarties ir su savimi turėti pasą arba asmens tapatybės kortelę bei paskolos sutartį. Visa informacija turi būti atsakingai patikrinta ir sumokėti visi reikalingi mokesčiai notarui.

Toliau kaip teigia Swedbank: „VĮ Registrų centre įregistruojamos nuosavybės teisės į įgytą turtą”. Nekilnojamo turto registre turi būti įregistruota nuosavybės teisė į įsigytą nekilnojamą turtą. Prašymą reikia pateikti per notarą, kuris tvirtina pirkimo–pardavimo sutartį. Pažymėjimas liudijantis nuosavybės teisę išduodamas per 1-10 darbo dienų, nuo reikiamų registracijos dokumentų padavimo datos. SEB bankas tiksliai įvardija: „registruojant būsto nuosavybę, reikalingi šie dokumentai: užpildytas prašymas įregistruoti nuosavybės teisę, notaro patvirtinta pirkimo ir pardavimo sutartis, žemės sklypo planas, jei registruosite nuosavybės teisę į žemės sklypą, pasas ar asmens tapatybės kortelė”. Taigi turint visus reikiamus dokumentus galima atlikti labai svarbų žingsnį: įregistruoti nuosavybės teises.

Pasak Swedbank, aštuntas žingsnis yra užpildyti prašymą pažymai gauti. „Hipotekos sutarčiai sudaryti būtina gauti žymą apie įkeičiamo turto Nekilnojamojo turto registro ir kadastro duomenų patikslinimą”, šią pažymą turi užsakyti hipotekos sutartį tvirtinantis notaras. Vidutiniškai užsakymo terminas yra trys dienos, tačiau gali būti ir trumpiau. Norint užsakyti pažymą, reikia užpildyti nustatytos formos prašymą, kurį būtina pateikti hipotekos sutartį tvirtinsiančiam notarui ir sumokėti mokestį.

Devintas žingsnis Swedbank (septintas SEB banko sąraše) yra gauti teismo leidimą įkeisti turtą jei yra nepilnamečių vaikų. Reikia kreiptis į apylinkės teismą pagal savo gyvenamąją vietą. Teismo nutartis yra priimama per penkias kalendorines dienas nuo dokumentų pateikimo datos, tačiau galimas ir greitesnis variantas. Teismo leidimas išduodamas nemokamai ir turi buti pateiktas notarui, tvirtinančiam įkeitimo sandorį.

Swedbank būsto paskolų išdavimo proceso dešimtas žingsnis (o SEB banke aštuntas) yra įkeičiamo turto apdraudimas. Imant būsto paskolą privaloma apdrausti įkeičiamą turtą, banko naudai visam kredito laikotarpiui nuo įvairių rizikų. Galima draustis banke, kur asmeninis kredito vadybininkas rekomenduos draudimo bendrovę su palankiausiomis sąlygomis, arba galima eiti į draudimo kompaniją pačiam. SEB bankas įspėja, kad einant į draudimo kompaniją pačiam, teks pateikti dokumentus: „jei turto draudimą nuspręsite organizuotis patys, turto draudimo įmonei pateikite šiuos dokumentus: pasą ar asmens tapatybės kortelę, nekilnojamojo turto įvertinimo ataskaitą ar nekilnojamojo turto inventorizacijos bylą, būsto nuosavybės pažymėjimą”. Taigi daug patogiau draudimą įsigyti su kredito vadybininko pagalba banke.

Toliau Swedbank teigia, kad hipotekos sutartis patvirtinama pas notarą ir užregistruojama Hipotekos registre. SEB banke tai devintas žingsnis, kur minima: „tvirtinant hipotekos lakštą pas notarą, būtinai turite dalyvauti Jūs ir Jūsų sutuoktinis (jei esate susituokę) ar asmuo, su kuriuo kartu perkate būstą”. Reikia turėti reikalingus dokumentus ir susimokėti mokestį. Tai vienas iš svarbiausių žingsnių būsto paskolų išdavimo procese.

Dvyliktas žingsnis Swedbank (dešimtas žingsnis SEB banke) yra kredito išmokėjimas. Bankas išmokės paskolą ar paskolos dalį, kai bus įregistruota hipotekos sutartis, bankui pateiktas mokėjimo nurodymas ir įvykdytos kitos kreditavimo sutartyje numatytos sąlygos. Bankas perveda pinigus tą pačią dieną, kai visi veiksmai atlikti, kredito sutartyje nurodytą sumą bankas perveda į pirkimo ir pardavimo sutartyje nurodytą pardavėjo sąskaitą.

Toliau Swedbank tryliktu žingsniu įvardija: „atsiskaitymo pagal būsto pirkimo–pardavimo sutartį fakto patvirtinimas”, tas pats žingsnis įvardijamas SEB banke vienuoliktu numeriu. Kai būsto pardavėjas gauna banko pervestus pinigus ir su juo visiškai atsiskaitoma už parduotą būstą, ne vėliau kaip per terminą, numatytą pirkimo-pardavimo sutartyje, kredito gavėjas kartu su būsto pardavėju kreipiasi į tą patį notaro biurą, kuriame buvo patvirtinta būsto pirkimo ir pardavimo sutartis. „Notaras turi išduoti liudijimą, kad Jūs įvykdėte visus savo įsipareigojimus būsto pardavėjui pagal būsto pirkimo ir pardavimo sutartį”, teigia SEB bankas. Taigi šiame žingsnyje notaras patvirtins įsipareigojimų pagal pirkimo-pardavimo sutartį visišką ir tinkamą įvykdymą. Notaro patvirtinimą apie galutinį atsiskaitymą reikia pateikti VĮ Registrų centrui ir savo vadybininkui.

Paskutinis keturioliktas žingsnis Swedbank būsto paskolų išdavimo procese yra rekomenduojamas banko tačiau neprivalomas, tai „su būsto paskola susijusių paslaugų kompleksas”. Galima rinktis įkeičiamo turto draudimą, civilinės atsakomybės draudimą, namų turto draudimą. Taip pat siūloma pasirūpinti finansiniu rezervu, Swedbank teigia: „rekomenduojame turėti 3–6 mėnesių darbo užmokesčio dydžio rezervą tam atvejui, jei prarastumėte darbą, susirgtumėte arba atsirastų netikėtų išlaidų. Finansinis rezervas turi būti kaupiamas likvidžia forma, kad prireikus būtų galima greitai atgauti pinigus ir nepatirti nuostolių”. Swedbank rekomenduoja rinktis taupomąjį indėlį arba terminuotąjį indėlį. Bankas taip pat siūlo ir keletą kitų su būsto paskola susijusių paslaugų.

Taigi nusprendus imti būsto paskolą ir išnagrinėjus visus būsto paskolos išdavimo proceso žingsnius, bus visai nesudėtinga atlikti viską teisingai ir laiku. Abu bankai pateikia labai panašius žingsnius būsto paskolai gauti, todėl nesvarbu kuriame banke imtumėte paskolą, vis vien turėsite puikų planą kaip viską atlikti.

„Gyvenamojo būsto įsigijimo finansavimas yra svarbus visuomenės finansinės struktūros elementas“ (D. Jurevičienė, 2007). Todėl tiek, Lietuvos komerciniai bankai, tiek pati valstybė skatina įsigyti nuosavą būstą. Jo pirkimas yra bene didžiausia ir ilgiausia žmogaus investicija, todėl ypatingai svarbu pasirinkti tinkamą finansavimo šaltinį ir paskolos savybes. D. Jurevičienė (2009) teigia, kad „didžiausias pranašumas, kurį įgyja savininkas, – turto vertės, kartu ir nuosavybės, didėjimas, tai gali būti labai naudinga finansiškai, ypač ilguoju laikotarpiu.“ Kai kurie žmonės imdami būsto paskolas tiesiog nori įsigyti nuosavą gyvenamąjį būstą, kuriame galės praleisti likusį gyvenimą, kiti yra įsitikinę, kad po ilgo laiko, kuomet būsto vertė padidės, galės jį parduoti. Kiekvienais metais bankas stengiasi išduoti vis daugiau būsto paskolų. D. Jurevičienė (2007) teigia, jog „tai lemia keletas priežasčių: bankų stambėjimas; Lietuvos banko reikalavimų komercinių bankų privalomosioms atsargoms sumažinimas; kelerius metus iš eilės didėjantis šalies BVP ir gyventojų pajamų didėjimas; didėjant kreditiniams ištekliams ir mažėjant potencialių klientų, bankai taiko mažesnius reikalavimus, vertindami klientų finansines galimybes ir įkeičiamo turto vertės ir paskolos santykio proporcijas; gana mažas gyventojų paskolų naudojimo procentas, palyginti su kitomis šalimis, ir kt.“ Kadangi kiekvienas bankas stengiasi pritraukti kuo daugiau klientų, dažnai keičia būsto paskolų gavimo sąlygas.

Vytautas Azbainis (2009) pastebi, kad „būsto kainų pokyčių kilimas ir kritimas kartais yra staigus ir sunkiai prognozuojamas, o tai ir yra didžiausia problema.“ Paprastam žmogui, kuris mažai domisi apie būsto kainas bei ekonomiką, gali būti sunku suprasti tokius staigius kainų pasikeitimus. M. Leika ir M. Valentinaitė pastebi, jog būsto pardavėjai, turėdami rinkos galią, daro įtaką tiek būsto kainoms, tiek kainų lūkesčiams. Visa tai gali sudaryti ekonomikos nestabilumą, kuomet prasideda greitas pinigų augimas būsto paskolų ėmimo srityje, skolinimasis iš užsienio valstybių tam, jog galėtų padidinti paskolų portfelį. Kaip pastebi D. Jurevičienė (2007), „didžiausias kainų šuolis ir didžiausios kainos yra Vilniuje.“ Taip yra todėl, jog daug žmonių nori įsigyti gyvenamąjį būstą, nes kuriantis įmonėms ir plečiantis darbo vietoms, dauguma jaunų žmonių vos tik baigę studijas pasirenka apsigyventi didmiestyje, kur yra siūlomos perspektyvesnės darbo vietos. Didesnis būsto paklausos kiekis skatina pardavėjus padidinti būsto kainą, tad jauniems žmonėms yra itin sunku sutaupyti pinigų nuosavam būstui.

Norėdami įsigyti nuosavą būstą dažniausiai rekomenduojama bent dalį pinigų susitaupyti. Žinoma, yra galimybė, jog bankai finansuotų visą paskolos sumą – tiek, kiek žmogui reikia, tačiau tuomet būsto kreditas kainuos žymiai brangiau. Daiva Jurevičienė (2009) išskiria du pagrindinius visos imamos paskolos finansavimo trūkumus: „skolinantis visą reikiamą pinigų sumą pirkimui, bankas taikys didesnę palūkanų normą; tai padidins namo kainą, kartais net keliais tūkstančiais litų (tai pasakytina ir apie paskolas, apdraustas BPD); jeigu paskolos naudojimosi laikotarpiu turto kainos krinta ir reikia parduoti būstą, gauta suma gali būti mažesnė nei paskolos suma. Tai vadinama neigiama nuosavybe. Taigi galima susidurti su didesnėmis skolomis ir iš jų neišbristi.“ Dažniausiai bankai rekomenduoja susitaupyti bent 15 procentų nuo visos sumos, o likusius 85 procentus finansuoja bankas. Taip pat yra galimybė skolintis asmenims, kurie dirba ir gyvena užsienyje, tačiau jiems yra taikomos šiek tiek kitokios skolinimosi sąlygos. Kadangi bankai įvertina skolinimo riziką užsienyje gyvenantiems Lietuvos piliečiams, taiko didesnes palūkanas ir išduoda mažesnes paskolas (finansuoja apie 50 procentų paskolos sumos). Daiva Jurevičienė (2009) pamini, jog yra keletas taisyklių, kurios taikytinos būsto paskoloms kaip rekomenduotinas paskolos ir nuosavų lėšų santykis: „viengungiui galima skolintis sumą, lygią sumai, gautai metinį atlyginimą padauginus iš 3–3,5 kartų, t. y., jei per metus uždirbama 24 000 Lt (2000 Lt per mėnesį), galima skolintis 72 000 Lt (24 000 × 3 = 72 000); sutuoktiniams ar gyvenantiesiems kartu ir perkantiems būstą, rekomenduojama skolintis 2,5 kartų daugiau, negu siekia abiejų metiniai atlyginimai; įmokos už būsto paskolą neturi viršyti 30–40 proc. neto pajamų, t.y., jeigu mėnesinis atlyginimas 3000 Lt (į rankas, atskaičiavus mokesčius), mokėjimai turi neviršyti 900–1200 Lt. paskolos suma.“ Kadangi D. Jurevičienės knyga buvo išleista 2009 metais, kai Lietuvoje valiuta buvo litai, todėl duotuose pavyzdžiuose nėra nurodoma dabartine valiuta – eurais. Laikantis šių nurodytų taisyklių būsto paskolų gavėjams nereikės nerimauti dėl mėnesinės paskolos sumos dydžio.

Pasak Daivos Jurevičienės (2009), „visas įkeičiamas turtas turi būti apdraustas (išskyrus įkeičiamą sąskaitą banke ir žemę). Įkeičiamas turtas turi būti visiškai apdraustas pagal banko nurodytus draudimo įvykius (nuo gaisro, sprogimo, žaibo, vandens poveikio, trečiųjų asmenų neteisėtos veikos, stichinių nelaimių) visam paskolos laikotarpiui draudimo įmonėje, draudimo išmokos gavėju nurodant banką.“ Tai yra tam tikra garantija bankui, jog klientas grąžins pasiskolintą sumą. Šiuo metu daugelis Lietuvos komercinių bankų reikalauja būsto paskolų draudimo ir būsto draudimo.

„Draudimo sutartį sudaro šie dokumentai: draudimo liudijimas (polisas); draudimo taisyklės; draudžiamo turto apžiūros, jei pastaroji buvo atlikta, dokumentai; kiti dokumentai, nurodyti Draudimo liudijime“ (Swedbank gyventojų turto draudimo taisyklės, 2011). Bankai suteikdami būsto paskolos draudimą atsižvelgia į klientų: amžių, sukauptą paradinio įnašo dydį, banko pažymas, finansinį rizikingumą, gaunamas mėnesines pajamas, klientui suteikiamas lengvatas ir perkamo būsto vertę.

Remiantis Swedbank gyventojų turto draudimo taisyklėmis (2011), „pagal draudimo sutartį gali būti apdraudžiami: gyvenamasis pastatas; pagalbinis pastatas; pirtis; butas; namų turtas; namų turtas pagal sąrašą.“ Turint būsto paskolų draudimą gali būto sudarytos sąlygos greičiau įsigyti būsto kreditą dėl to, jog komerciniai bankai dažnai pasiūlo klientui įvairių nuolaidų ar patogesnes sąlygas įsigyjant būstą. Pavyzdžiui, klientui norint gauti paskolą iki 100 procentų įkeičiamo turto vertės tereikia pačią paskolą apdrausti būsto paskolų draudimo bendrovėje, tuomet bankas suteiks galimybę įsigyti būsto paskolą be pradinio įnašo. „Draudžiamas kreditas negali būti didesnis nei 100 procentų įkeičiamo nekilnojamojo turto vertės (kainos); kreditas būsto remontui ar kredito dalis žemės sklypui įsigyti negali būti didesnis nei 85 procentų“ (Daiva Jurevičienė, 2009). Yra bankų, kurie asmenis apdraudusiems paskolą taiko mažesnę palūkanų normą. Naudojantis paskolų draudimu asmenys gali greičiau įsigyti norimą būstą, nes jie gali daug greičiau sutaupyti pradinį įnašą, kuris yra reikalingas norint gauti būsto paskolą. Tokiems klientams bankas yra pasiruošęs greičiau suteikti norimą būsto paskolą, nes yra kur kas mažesnė rizika dėl paskolos negrąžinimo.

Kaip Daiva Jurevičienė (2009) teigia: „kai klientas pats draudžia įkeistą turtą, rekomenduotina kreiptis į nepriklausomą draudimo tarpininką (vadinamąjį draudimo brokerį), nes jis, pagal įstatymą, atstovauja draudėjo (kliento) interesams ir turi pateikti bent trijų draudimo bendrovių pasiūlymus, iš kurių klientas pats išsirenka tinkamiausią.“ Pasitaiko atvejų, kuomet nepriklausomi draudimo agentai klientams pasiūlo daug palankesnes sąlygas, negu banko paskirtas atsakingas asmuo. Beveik visi bankai leidžia klientams skolintis būsto draudimo įmoką bei ją atiduoti kartu su būsto paskola. Pati draudimo įmoka yra sumokama tik vieną kartą prieš būsto paskolos gavimą, o jos kaina svyruoja nuo 0,68 iki 1,71 procento nuo gaunamos paskolos sumos.

Kaip nurodo Daiva Jurevičienė (2009): „jei būsto kredito gavėjas kredito sutartyje nustatyta tvarka negrąžina paskolos ar jos dalies, tai BPD sumoka bankui draudimo išmoką.“ Taip gali atsitikti tuo atveju, kai klientui kas nors nutinka ir jis neturi galimybės atiduoti paskolos, tad tokiu atveju kliento šeimą nuo galimų finansinių problemų gali išgelbėti būsto paskolų draudimas. Jei klientas miršta būsto paskolų draudimo įmonė išmoka bankui likusią paskolos dalį, o mirusio asmens šeimai nekiltų jokių problemų ir jie neprarastų savo namų. Taip pat klientai apdraudžiantys savo naujai įsigytą būstą dažnai yra pasirengę įsigyti draudimą, kuris apdraustų ir nuo nedarbingumo rizikos. Tai reiškia, jog asmuo praradęs darbą ir tuo pačiu vieninteles gaunamas pajamas bei negalėdamas sumokėti už būsto paskolą nejaus didelių finansinių sunkumų dėl paskolos mokėjimo. Juk nei vienas žmogus negali būti garantuotas, jog nepraras savo turimo darbo. Šis draudimas galioja tik tiems asmenims, kurie yra atleidžiami dėl įmonėje vykdomų reformų, o ne tokiais, kurie savo noru išėjo iš darbo.

„Lengvatinė būsto paskola yra labai panaši į būsto paskolą, tačiau skiriasi jos gavėjai bei kredito įstaigoms pateikiamų dokumentų sąrašas“ (L. Gudelytė ir M. Valužis 2012). Lengvatinė būsto paskola teikiama iš komercinių bankų turimų išteklių, o rinkos ir lengvatinių palūkanų skirtumą dengia iš valstybės biudžeto lėšų, kurios yra skiriamos valstybės paramai gauti. Šią valstybės remiamą būsto paskolą gali gauti socialiai remtini žmonės, kurių nuolatinė gyvenamoji vieta yra Lietuva. Paskolą yra visiškai nesunku gauti, tereikia užsiregistruoti savivaldybės eilėje dėl lengvatinės paskolos ir gauti nuolatines oficialias pajamas. Lengvatinės paskolos gavėjas turi būti: žmogus, kuris užsiregistravo savivaldybės eilėje lengvatinei paskolai gauti; Lietuvos Respublikos pilietis sulaukęs 18 metų; asmuo, gaunantis nuolatines pajamas; žmogus, kuris paskolos grąžinimo termino pabaigoje bus ne vyresnis kaip 65 metų. Kreipiantis į miesto savivaldybę, šią paskolą dažniausiai išduoda per 15 dienų. Kreipiantis į savivaldybę su savimi būtina turėti prašymą suteikti lengvatinę paskolą, asmens tapatybę patvirtinantį dokumentą, invalidumo pažymėjimo kopija (jei žmogus turi invalidumą), pažymą iš gydymo įstaigos dėl lėtinės ligos (jei asmuo serga lėtine liga), našlaičio statusą patvirtinančius dokumentus (kai abu tėvai yra mirę) ir vienerių metų šeimos pajamų ir turto deklaraciją iš valstybinės mokesčių inspekcijos.

Valstybė įsipareigoja už klientą bankui grąžinti apie 10-20 procentų paskolos sumos ir perveda pinigus tiesiogiai tam bankui, kuris suteikė paskolą. Daiva Deimantaitė – Gedmintienė (2012) teigia, jog „ši paskola kaip ir paprasta būsto paskola yra ilgalaikė, negalinti viršyti 25 metų ir suteikiama būsto pirkimui arba statymuisi.“ Taip pat asmenys gaunantys lengvatinę paskolą gali rekonstruoti savo būstą ar išsinuomoti naują.

Pati paskola gali būti suteikiama tik eurais arba JAV doleriais. Imamos paskolos dydžiui didelę reikšmę turi šeimos grynųjų pajamų kiekis, įkeičiamo turto rinkos vertė ir nuo to, kurioje savivaldybėje asmuo yra įrašytas į eilę lengvatinei paskolai gauti. Labai svarbu žinoti, jog imamos paskolos dydis negali būti didesnis nei 90-95% norimo nusipirkti būsto vertės. O likusius 5-10% paskolos kompensuoja valstybė iš savo turimų pinigų. Iš jų valstybė taip pat privalo kompensuoti ir tam tikrą dalį palūkanų, kurios yra mokamos kas mėnesį. „Kaip ir įprastai būsto paskolai, yra sudaromi paskolos grąžinimo ir palūkanų mokėjimo grafikas, pagal kurį iš sąskaitos yra nurašoma tvarkaraštyje nurodyta suma“ (L. Gudelytė ir M. Valužis 2012). Taip pat klientas gali pasirinkti norimą paskolos grąžinimo būdą: linijinį (kuomet palūkanos bus mokamos už paskolos likutį) arba anuitetinį (klientas mokėtų lygiomis dalimis paskolą ir palūkanas).

Remiantis Daiva Deimantaite – Gedmintiene (2012): „būsto kredito pradžioje galima atidėti kredito grąžinimą klientui reikalingam laikotarpiui. Pasirinktą laikotarpį nereikia grąžinti kredito ir mokamos tik kredito palūkanos.“ Tačiau paskolos gavėjas atidėti kredito grąžinimo terminą gali iki 2 metų, o jei yra išduodama paskola nuosavam būstui statyti ar jį rekonstruoti terminas yra ilgesnis – iki 3 metų. Pasak Daivos Deimantaitės – Gedmintienės (2012): „kredito grąžinimo atidėjimo laikotarpiu yra mokamos tik kredito palūkanos.“ Pats paskolos grąžinimo terminas gali būti nuo 10 iki 40 metų. Iki 2005 metų galiojo įstatymas, kuris teigė, jog asmuo išmokėjęs visą paskolos dalį ir pasibaigus kredito terminui negali būti vyresnis nei 65 metų. Dabar terminą paskiria bankas atkreipdamas dėmesį į paskolos gavėjo mėnesines pajamas ir apskaičiuodamas per kokį laiką klientui pavyktų atiduoti bankui pasiskolintą sumą. Be viso to, komercinis bankas atkreipia dėmesį ir į kliento amžių. Pavyzdžiui, jei atvykęs į banką 40 metų asmuo pateiktų prašymą, jog nori gauti būsto paskolą ir pasirinktų ilgiausią paskolos atidavimo terminą, tokiu atveju bankas negalėtų suteikti šiam žmogui paskolos, tad jis turėtų pasirinkti trumpesnį kredito grąžinimo terminą.

„Bendrą palūkanų normą sudaro kintama palūkanų dalis ir banko palūkanų marža, kurią individualiai kiekvienam klientui nustato bankas“ (Daiva Deimantaitė – Gedmintienė, 2012). Būsto paskolą gaunantis asmuo gali pasirinkti norimą palūkanų tipą: kintamąsias palūkanas – remiantis Swedbank informacija apie būsto paskolas yra aišku, jog kintama palūkanų bazė kinta kas šešis mėnesius, todėl bendras mokamų palūkanų dydis gali sumažėti ar padidėti priklausomai nuo Palūkanų bazės pokyčio. Taip pat šios palūkanos gali kisti kas tris ar dvylika mėnesių (priklausomai nuo pasirinkto banko). Komerciniai bankai palūkanų bazės pokytį apskaičiuoja naudodamiesi tarpbankinėmis (EURIBOR ir VILIBOR) palūkanų normomis. Pasirinkus šį palūkanų tipą svarbu suvokti tai, jog dėl atsiradusio palūkanų bazės pokyčio didėjimo, paskolos mokėtojui padidės palūkanų įmokų dydis. Šiuo atveju bankas siūlo klientui kiekvieną mėnesį skirti apie 30 procentų gaunamų pajamų; fiksuotąsias palūkanas – fiksuotos palūkanų normos pasirinkimas neužtikrina, kad per visą paskolos laikotarpį sumokama mažiau palūkanų, bet sudaro galimybę keičiantis ekonomikai mokėti vienodą nesikeičiančią mėnesio įmoką ir padeda geriau planuoti finansinius srautus (Swedbank informacija apie būsto paskolas). Pasirinkus šį palūkanų tipą, klientas bus tikras, jog nustatytos palūkanos nekis pasirinktą laikotarpį, kuris gali būti iki 5 metų. Pasibaigus nustatytam terminui palūkanos gali būti pakeistos į kintamąsias arba gali likti tokios, kokios buvo.

Kaip teigia Daiva Deimantaitė – Gedmintienė (2012): „metinė būsto kredito palūkanų norma priklausys nuo kredito sumos , skolinimosi laikotarpio, įkeičiamo turto vertės, finansinių galimybių įvertinimo ir kt.“ Klientas imdamas būsto paskolą gali pasirinkti norimą kredito grąžinimo būdą: linijinį – kuomet kreditas yra pradedamas grąžinti nuo sutartos dienos, yra mokamas lygiomis dalimis kiekvieną mėnesį, o palūkanos susideda iš negrąžinto kredito likučio. Asmuo pasirinkęs šį metodą paskolos laikotarpio pradžioje privalės mokėti didesnes įmokas, o vėliau jos po truputį mažės, anuitetinį – paskola yra pradedama grąžinti kitą mėnesį nuo sutarties pasirašymo, o paskola ir palūkanos yra mokamas vienodomis dalimis kiekvieną mėnesį. Pasirinkęs šį metodą klientas mokės kiekvieną mėnesį vienodas, tačiau kur kas mažesnes paskolos įmokas. Bankas apskaičiavęs įmoką pirmiausia dengia palūkanas už faktiškai panaudotą paskolos dalį, o likusi suma yra skiriama paskolos daliai grąžinti. Šį būdą komerciniai bankai dažniausiai naudoja tuomet, kai paskolos gavėjo turimų mėnesinių pajamų neužtenka pasirinktai paskolai gauti. Vis dėlto klientas pasirinkęs anuitetinį metodą sumoka šiek tiek daugiau palūkanų, nei būtų jų sumokėjęs pasirinkus linijinį grąžinimo būdą. Pasitaiko atvejų, kuomet klientai nori grąžinti anksčiau paimtos būsto paskolos likutį. Išankstinio mokėjimo pranašumas – per ilgesnį laikotarpį sutaupomos palūkanos, net jeigu išankstinės įmokos yra gana mažos. „Galiausiai galima išmokėti paskolą keletu mėnesių ar net keleriais metais anksčiau, nei nurodyta sutartyje, ir pradėti laisvą nuo paskolų gyvenimą greičiau, nei tikėtasi“ (D. Jurevičienė, 2009). Tokiu būdu sutaupant dalį pinigų, kurie būtų sumokėti už banko atliekamas paslaugas sutartis galiojimo laikotarpiu.

Anketinė apklausa

Populiariausias ir plačiausiai taikomas kiekybinis tyrimo metodas yra apklausa . Apklausos – tai pakankamai greitas ir patogus tyrimo duomenų rinkimo būdas, leidžiantis atskleisti tiriamųjų nuostatas, vertybes, elgsenos bruožus. Atsižvelgiant į tyrimo dalyvių pasiekiamumą, užsakovui aktuali informacija gali būti renkama taikant skirtingas technines priemones. Apklausos metodas lengvai formalizuojamas – tai palengvina surinktų duomenų analizę.

Šioje darbo dalyje pateikiama empirinio tyrimo rezultatų analizė. Bus pateikiama anketinės apklausos metu gauti duomenys ir jie išanalizuojami.

Tyrimo metu apklausa susidomėjo 144, bet atsakė tik 33 respondentai. Tad galime teigti, kad susidomėjusių žmonių buvo daugiau, nei tiems, kuriems buvo aktualu atsakyti į šią anketinę apklausą. Toks grįžusių anketų skaičius siejamas su apklausos sudėtingumu ir analitinio pobūdžio klausimais, kurie pareikalavo gilesnių apmąstymų ir didesnių laiko sąnaudų. Respondentų pagrindinių demografinių klausimų duomenys yra pateikiami 1 lentelėje. Iš 33 apklaustųjų atsakė 19 moterų ir 14 vyrų.

3.1.1. lentelė

Demografinių duomenų rezultatai

Klausimas | Atsakymo variantai | Santykis, % |

Jūsų lytis | Vyras |

|

Moteris |

| |

Jūsų amžius | 18-25 | 56.2 |

25-35 | 28.1 | |

35-45 | 0 | |

45 ir daugiau | 15.6 | |

Jūsų socialinė padėtis | Studentas | 40.6 |

Dirbantis asmuo | 59.4 | |

Bedarbis | 0 | |

Pensininkas | 0 | |

Jūsų išsilavinimas | Nebaigtas vidurinis | 0 |

Vidurinis | 46.9 | |

Aukštesnysis | 18.8 | |

Aukštasis neuniversitetinis | 12.5 | |

Aukštasis universitetinis | 21.9 | |

Jūsų pajamos per mėnesį | Iki 250 Eur | 28.1 |

250-350 Eur | 9.4 | |

350-500 Eur | 6.2 | |

500-700 Eur | 18.8 | |

700 ir daugiau Eur | 28.1 | |

Nenoriu nurodyti | 9.4 |

Didžioji respondentų dalis yra 18-25 metų amžiaus (56.2%) bei 25-35 metų amžiaus (28.1%), todėl galime teigti, kad didžioji dalis apklaustųjų priklauso jauno ir vidutinio amžiaus grupei, kuri yra pagrindinis tyrimo tikslas, nes ji sudaro vartotojiškosios visuomenės pagrindą. 59.4 % apklaustųjų yra dirbantieji, 40.6% studentai, bedarbių ir pensinio amžiaus respondentai apklausoje nedalyvavo, nes bedarbiams bei pensininkams yra sunkiai pasiekiamos internetinės priemonės. Respondentų amžiaus pasiskirstymas taip pat siejasi su jų išsilavinimo lygiu. 46.9% turi vidurinį išsilavinimą, 18.8% aukštesnįjį, 12.5 % yra įgiję aukštąjį neuniversitetinį ir 21.9 % aukštąjį universitetinį. Remiantis šiais duomenimis, galima spręsti, kad didžioji dalis respondentų yra aukštojo universitetinio ar vidurinio išsilavinimo. Apklausoje dalyvavusių vartotojų mėnesio pajamų pasiskirstymas yra: 28.1 % iki 250Eur, 9.4 % 250-350 Eur, 6.2 % 350-500 Eur, 18.8% 500-700Eur ir 28.1% 700 Eur ir daugiau, taip pat buvo respondentų (9.4%), kurie nenorėjo nurodyti savo gaunamųų pajamų. Remiantis respondentų vidutiniu mėnesinių pajamų pasiskirstymu, galima teigti, kad apklausoje dalyvavo įvairių socialinių sluoksnių atstovai. Apibendrinus demografinius rodiklius, didžiąją dalį tyrime dalyvavusių respondentų galima apibūdinti kaip įvairaus amžiaus bei skirtingų lyčių vartotojus, kurių daugiausia sudaro gaunantys vidutines ir daugiau nei vidutines mėnesines pajamas. Apklausoje dalyvavo studentai bei dirbantieji, kurių išsilavinimas yra aukštasis universitetinis ar vidurinis. Taigi apklausa yra tikslingai orientuota į tipinį šiuolaikinį rinkos vartotoją.

3.1.2. lentelė

Klausimas | SEB BANKAS | SWEDBANKAS | Kitas bankas |

Kurio banko paslaugomis naudojatės? | 18,2 % | 60,6 % | 6,1 % |

Kuris bankas Jūsų nuomone teikia geresnes sąlygas norint įsigyti būsto paskolą? | 30,3 % | 51,5 % | 15,5 % |

Jei turite būsto paskolą, tai kokiame banke (jei neturite, kuriame banke planuotumėte įsigyti būsto paskolą) ? | 27,3 % | 54,5% | 18,2% |

Pirmiausia, siekiant išsiaiškinti, kurio banko paslaugomis vartotojai naudojasi, buvo apklausta, kuris bankas jiems teikia geresnes sąlygas norint įsigyti būsto paskolą, tai pat jei turi būsto paskolą, tai kokiame banke. Didžioji dalis respondentų (t.y. 66,6 %) naudojasi Swedbank paslaugomis, Seb banko paslaugomis naudotojų yra kur kas mažiau – tik 18,2%. Dar vienas įdomus klausimo aspektas yra tai, kad Swedbank (net 51,5 %) teikia geresnes sąlygas norint įsigyti būsto paskolą. Taip pat mieliau rinktųsi Swedbank paslaugas. Šio klausimo bendra tendencija yra panaši į ankstesnėse darbo dalyse išdėstytus pastebėjimus, dauguma respondentų naudojasi Swedbank paslaugomis, taip pat mano, kad Swedbank paslaugos renkantis būsto paskolą yra labiau priimtinesnės. Įdomu tai, kad Seb banku naudojasi tik 18,2 %, bet mąstančių, kad SEB bankas teikia geresnes sąlygas norint įsigyti būsto paskolą yra net 30,3%.

3.1.3. lentelė

Klausimas | Atsakymo varinatai | Santykis, % |

Ar esate paėmę būsto paskolą? | Taip | 21.9 |

Ne | 78.1 | |

Jei neturite paskolos ar ateityje planuojate įsigyti būsto paskolą? | Taip | 3.1 |

Ne | 31.2 | |

Galbūt | 43.8 | |

Jau tūrių būsto paskolą | 18.8 | |

Neatsakė į klausimą | 3.1 |

Matome iš trečios lentelės apklausos rezultatų, kad 78.1 % respondentų nėra paėmę būsto paskolos, bet galima teigti, kad 43.8% galbūt norėtų paimti būsto paskolą Swedbank banke, nes iš antros lentelės matome, jog 51.5 % respondentai mano, kad Swedbank teikia geresnes sąlygas ir 54.5 % aplausos dalyvių geriau rinktųsi Swedbank, nei Seb banką.

3.1.4. lentelė

Klausimas | Atsakymo variantai | Santykis, % |

Iš kur sužinojote apie būsto paskolos galimybes? | Spauda | 0 |

Internetas | 34.4 | |

Žmonių atsilepimai | 12.5 | |

Draugai | 9.4 | |

Televizija | 6.2 | |

Iš bankų darbuotojų | 28.1 | |

Kitas variantas | 6.2 |

Pažiūrėjus į ketvirtos lentelės duomenis matome, kad 34.4% respondentų sužinojo apie būsto paskolos galimybes iš interneto, tai galime manyti, kad Swedbank ir Seb bankas teikia daug informacijos savo tinklapyje. Taip pat 28.1% respondentų sužinojo apie būsto paskolos galimybes iš banko darbuotojų, taigi galime teigti, kad Swedbank ir Seb banko darbuotojai gerai atlieka savo darbą. Taip pat 12.5% respondentų sužinojo apie būsto paskolos galimybes iš žmonių atsiliepimų.

3.1.5. lentelė

Klausimas | Atsakymo variantai | Santykis, % |

Priežastys, lėmusios banko pasirinkimą imant būsto paskolą? (jei neturite būsto paskolos – kokios būtų pačios svarbiausios priežastys, kurios lemtų banko pasirinkimą? | Paskolos sąlygos | 60 |

Vadybininko asmeninės savybės | 2.5 | |

Banko vardas | 12.5 | |

Draugų rekomendacijos | 15 | |

Atsitiktinumas | 7.5 | |

Kitas variantas | 2.5 |

Taigi pažiūrėjus į penktos lentelės duomenis matome, kad žmonėms nėra labai svarbu, kurį banką pasirinkti imant būsto paskolas, pats reikšmingiausias dalykas jiems yra paskolos sąlygos bei draugų rekomendacijos ir banko vardas. Mažiau aktualu yra vadybininko asmeninės savybės. Taip pat įdomus dalykas, kad imant būsto paskolą dažnai lemia atsitiktinumas.

3.1.6. lentelė

Klausimas | Atsakymo variantas | Santykis, % |

Kas lėmė (lemtų) Jūsų apsisprendimą imti būsto paskolą? | Nausavo būsto poreikis | 46.9 |

Palankios skolinimo sąlygos | 21.9 | |

Būsimų pajamų lūkesčiai | 3.1 | |

Nekilnojimo turto kainos | 6.2 | |

Didesnis pajamų kiekis | 9.4 | |

Palūkanų normos kitimas | 0 | |

Kitas variantas | 9.4 |

Pažiūrėjus į šeštos lentelės duomenis matome, kad svarbiausius apsisprendimus imti būsto paskolą respondentams lėmė nuosavo būsto poreikis (46.9%), palankios skolinimosi sąlygos (21.9%). Mažiau reikšmės turi didesnis pajamų kiekis (9.4%), nekilnojamo turto kainos (6.2%) ir būsimų pajamų lūkesčiai (3.1%).

3.1.7. lentelė

Klausimas | Atsakymo variantas | Santykis, % |

Koks yra Jūsų būsto paskolos grąžinimo laikotarpis (jei neturite paskolos, kokį norėtumėte pasirinkti) ? | Iki 10 metų | 34.4 |

10-15 metų | 9.4 | |

15-20 metų | 25 | |

20-25 metų | 6.2 | |

25-30 metų | 6.2 | |

Daugiau nei 30 metų | 12.5 | |

Neatsakė į klausimą | 6.2 |

Pažiūrėjus į septintos lentelės duomenis matome, kad dažniausiai pasirenkamas paskolos grąžinimo laikotarpis yra iki 10 metų (34.4%), tad galime teigti, kad respondentai nori kuo greičiau grąžinti būsto paskolą, bet yra ir tokių, kurie pasirinko ir daugiau nei 30 metų (12.5%) paskolos grąžinimo laikotarpį. Taigi galime manyti, kad iki 10 metų paėmę būsto paskolą žmonės linkę mokėti didesnėmis įmokomis, nei tie, kurie pasirinko daugiau nei 30 metų.

1 diagrama. Būsto paskolų sąlygų svarba imant paskolą.

Nagrinėjant klausimą „Kas Jūsų nuomone yra svarbu renkantis būsto paskolą?“, yra svarbu pastebėti tai, kad apklausoje išryškėjo, kad daugumai respondentų labai svarbūs yra palūkanų normos dydis, saugumo jausmas, paskolos dydis ir paskolos terminas. Kaip matome didžiulis procentas atsakiusių yra tos nuomonės, kad šie dalykai yra labai svarbūs imant būsto paskolą, taip pat yra tokių, kurių nuomonė skiriasi ir jie mano, kad tai yra visiškai nesvarbu. Šioje diagramoje pateikiamas grafinis atsakymų vaizdinys, kad palūkanų normos dydis yra svarbus 30 žmonių. Ir tik visiškai nesvarbus 1 žmogui. Taip pat saugumo jausmas yra daugumai labai svarbus rodiklis, tai rodo net 29 atsakymai. Remiantis šia statistika, galima teigti, kad dauguma žmonių prieš imant būsto paskolą nori jaustis saugūs, taip pat atkreipiamas dėmesys į paskolos dydį, terminą ir palūkanų normos dydį, kuris yra svarbiausias.

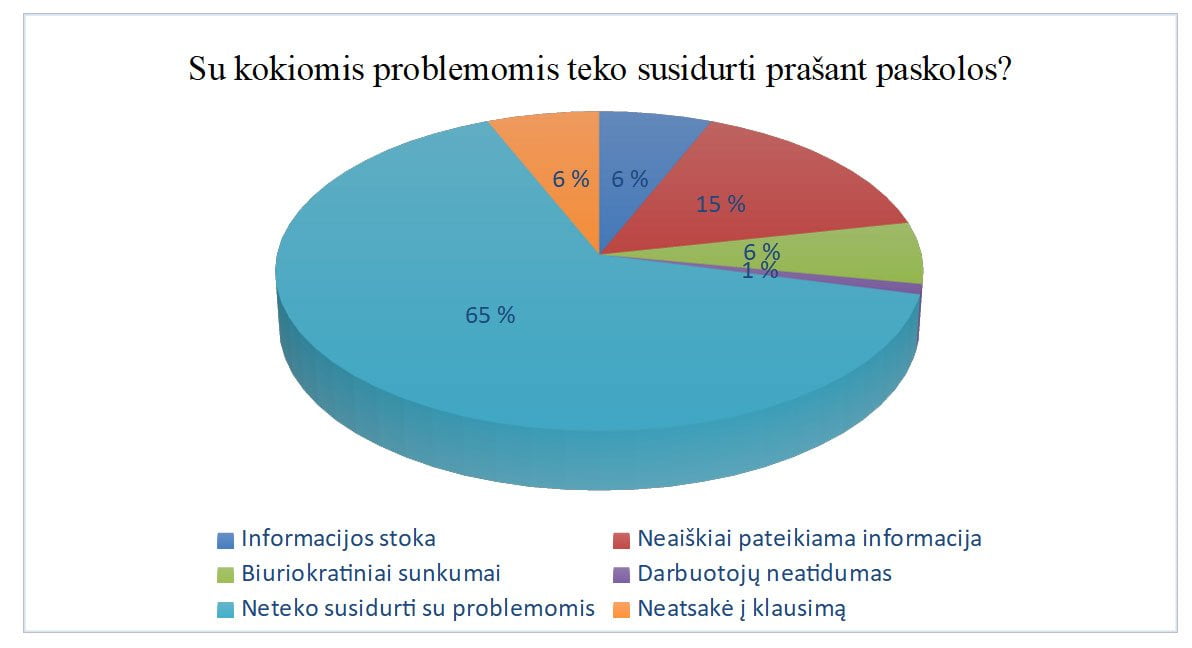

2 diagrama. „Su kokiomis problemomis teko susidurti prašant paskolos?“

Nagrinėjant klausimą „Su kokiomis problemomis teko susidurti prašant paskolos?“ 65% atsakiusiųjų nesusidūrė su jokia problema, 16 % susidūrė su neaiškiai pateikta informacija, 6% neatsakė į užduotą klausimą, 6% žmonių pritrūko žinių apie paskolų išdavimą, 6% susidūrė su biurokratiniais sunkumais ir 1% žmonių susidūrė su neatidžiais darbuotojais. Galima teigti, kad didžiausia problema yra informacijos pateikimas ir jos trūkumas.

3 diagrama. Būsto kredito sąlygų svarba.

Aptartą klausimą papildo kitas klausimas, kuriame respondentai buvo paprašyti įvardinti sąlygų svarbą ir pateikti savo nuomonę apie būsto kredito pasirinkimą. Šio klausimo rezultatai pateikiami 3 diagramoje. Įdomiausia tendencija ta, kad apklaustieji dažniausiai renkasi palūkanų normos dydį. Respondentai visiškai sutinka, kad palūkanų norma yra svarbiausia (22 respondentai). Mažiau svarbu yra paskolos sumos dydis (18 respondentų), paskolos grąžinimo terminas (15 respondentų) ir paskolos sutarties sąlygų lankstumas (20 respondentų). Remiantis šiuo klausimu, galima teigti, kad respondentams taip pat svarbus banko įvaizdis, būsto paskolos sudarymo ir aptarnavimo mokesčių dydis ir paskolos sutarties sąlygų lankstumas.

IŠVADOS

Šiame darbe išanalizuota Swedbank ir Seb banko būsto paskolos. Remiantis mokslinės literatūros analize ir apžvelgus Swedbank ir Seb banko būsto paskolos analizės statistinius ir analitinius duomenis buvi ištirtas Swedbank ir Seb banko būsto paskolos. Šiuo būdu buvo nustatytos pagrindinės empirinio darbo prielaidos, išskirta, kad Swedbank bankas teikia geresnes sąlygas norint įsigyti būsto paskolą. Taip pat mieliau rinktųsi Swedbank paslaugas. Svarbu paminėti tai, kad dauguma respondentų naudojasi Swedbank paslaugomis, taip pat mano, kad Swedbank paslaugos apie būsto paskolą yra labiau priimtinesnės nei Seb banke.

Taip pat iš apklausos dalyvių atsakymų matome, kad dauguma respondentų nėra paėmę būsto paskolos, bet galime teigti, kad galbūt norėtų pasiimti būsto paskolą Swedbank banke, nes respondentai mano, jog šis bankas teikia geresnes sąlygas ir respondentai geriau rinktųsi Swedbank, nei SEB banką.

LITERATŪROS SĄRAŠAS

Andriukaitis D., Čeponytė Z., Jurevičienė D., ir kt., (2009). Finansinių paslaugų vadovas. Vilnius

Azbainis V. (2009). Būsto kainų burbulo vertinimo modeliai. Būsto kainų burbulas Lietuvoje. Ekonomikos ir finansų valdymo fakultetas, (p. 270- 272). Vilnius.

Deimantaitė- Gedmintienė D.,(2012) ,,Bankininkystės žinynas.‘‘ Vilnius

Gudelytė L., Valužis M., (2012) Banko valdymo ir jų priežiūros pagrindai. Vilnius

Gudelytė L., Valužis M., (2012) Rizikos valdymas banke. Klaipėda

Jurevičienė D. (2007). Jaunų šeimų būsto problema ir darbo jėgos judėjimas. Ekonomika, (p. 97- 100). Vilnius.

Leika M. ir Valentinaitė M. (2007). Būsto kainų kitimo veiksniai ir bankų elgsena vidurio ir rytų Europos šalyse, (p. 5- 13). Vilnius.

Būsto paskolų išdavimo procesas [Žiūrėta 2015 m. gruodžio 18 d.] Prieiga per internetą <https://www.seb.lt/privatiems-klientams/kreditai-ir-lizingas/kreditai/busto-kreditas/12-zingsniu-iki-nuosavo-busto>

Būsto paskolų išdavimo procesas [Žiūrėta 2015 m. gruodžio 18 d.] Prieiga per internetą <https://www.swedbank.lt/lt/pages/privatiems/paskolos/busto_paskolos_pagrindiniai_zingsniai>