- 2009-03-22

- Paskelbė: Paskolos-internetu.eu

- Kategorija: Kreditai

Komercinio banko paslauga – tai bendrovės atliekama operacija, kuri yra vykdoma klientų užsakymu jų naudai už atitinkamą mokestį. Visame pasaulyje komercinių bankų teikiamos paslaugos yra panašios savo esme ir gali skirtis tik forma.

Pastaraisiais metais auganti konkurencija tarp Lietuvoje veikiančių bankų skatina juos teikti vis įvairesnes paslaugas klientams. Tam įtakos turėjo užsienio investicijos į Lietuvos bankus tiek tiesiogine prasme didinant bankų akcinį kapitalą, tiek ir netiesiogiai – tai yra užsienio investuotojų atstovai tapo bankų valdymo organų nariais ir taip galėjo perteikti valdymo patirtį. Manoma, jog ateityje konkurencija dar labiau augs išplėsdama vartotojų teisę rinktis, gerindama paslaugų kokybę ir patikimumą, mažindama kainas, stiprindama gyventojų pasitikėjimą bankais, o pigesnių išteklių dėka skatindama vartojimą ir ekonomikos augimą.

Kreditas yra viena iš daugelio bankų operacijų, išsivysčiusios ekonomikos neatsiejama dalis, o būsto kreditai yra viena iš daugelio kredito rūšių. Pastaruoju metu mūsų šalyje bankų teikiami kreditai vis labiau populiarėja. Ilgą laiką Lietuvoje tai buvo neprieinama arba prieinama tik labai dideles pajamas turintiems žmonėms. Tačiau dabar vis daugiau žmonių jais naudojasi, o ir bankai vienas po kito siūlo įvairias lengvatas bei vilioja pasinaudoti jų paslaugomis.

Ypač tai aktualu jauniems, savarankišką gyvenimą pradedantiems žmonėms. Bankų teikiamos paslaugos, o ypač būsto kreditavimo klausimai yra aktuali tema šiandieninėje konkurencingoje rinkoje, kai vartotojui sunku pasirinkti paslaugų teikėją. Todėl nutariau šią temą pasirinkti nagrinėti diplominiame darbe.

Finansai turi didelę reikšmę šiuolaikinėje rinkos ekonomikoje. Dažniausiai sutinkamas banko apibrėžimas yra kaip finansinės institucijos, tačiau jo veiklą galima apibrėžti ir kaip paslaugas teikiančios įmonės. Šiame darbe aš analizavau banko teikiamas paslaugas, todėl bankas buvo svarbesnis kaip paslaugas teikianti institucija. Bankų veiklą atspindi jų vykdomos funkcijos iš kurių pagrindinės yra atsiskaitymai, indėlių priėmimas arba deponavimas bei kreditavimas. Banko pavadinimas kilęs iš lotyniškos sąvokos „bancus“ – stalo, prie kurio buvo sudarinėjami verslo sandėriai. Pirmieji „bankininkai“ egzistavo jau viduramžiais, tuo tarpu Lietuvoje bankai atsirado po baudžiavos panaikinimo [5,p.52] . Bankų vystymasis Lietuvoje nebuvo nuoseklus. Esant planinės sistemos sudėtine dalimi, bankai, negalėjo atlikti visų komercinių funkcijų bei efektyviai veikti. Kadangi socialistinėje sistemoje ūkio subjektų poreikio skolintis lėšų praktiškai nebuvo, tai tuo pačiu neegzistavo bankų kreditavimo politikos, nebuvo sukurta ir kreditavimo apskaitos principų.

Po nepriklausomybės atkūrimo, pereinant iš planinės į rinkos ekonomiką, išaugo skolinimosi poreikis. To pasėkoje kūrėsi komerciniai bankai, o paskolų teikimas tapo viena pelningiausių jų funkcijų.

Literatūroje galima rasti įvairių banko apibrėžimų, bet aš manau, kad labai tinka šis banko apibrėžimas – tai akcinio kapitalo pagrindu veikianti įmonė, kuri verčiasi indėlių ir kitų grąžintinų lėšų priėmimu ir (ar) paskolų teikimu ir prisiima su tuo susijusią riziką bei atsakomybę, taip pat užsiima kita LR įstatymų numatyta veikla.

Taip pat literatūros šaltiniuose yra pateikiamas apibrėžimas, teigiantis, kad bankas – tai savarankiškas ūkinis vienetas, turintis juridinio asmens teises, teikiantis įvairias paslaugas ir veikiantis ūkiskaitos principu [1,p.5].

Galima rasti ir tokį banko veiklos vertinimą – kaip prekybinės įmonės, nes bankai perka išteklius, o po to parduoda juos, nes bankas iš savo klientų gauna saugoti pinigus ir jiems už tai moka mažus procentus ir gautus pinigus skolina už didesnius procentus kitiems klientams. Žinoma bankas teikia ir kitokias paslaugas. Bankai padeda vykdyti vyriausybės politiką, kurios tikslas – užtikrinti pakankamą pinigų kiekį apyvartoje, palaikyti ekonominio augimo tempus ir užimtumo lygį. Stabili bankų veikla – tai ekonomikos pažangos garantas.

Bankai buvo sukurti kaip institucijos, tarpininkaujančios pinigų apyvartoje, visų pirma skolinant ir skolinantis pinigus. Bankas savo veikloje įvairiais būdais kaupia lėšas, iš kurių vėliau kredituoja savo klientus. Šių paslaugų svarba šalies ekonomikoje yra nenuneigiama.

Galima išskirti kelias bankų rūšis pagal veiklos tipą [5, p.10]:

-centrinis emisijos bankas (leidžia apyvarton popierinius pinigus, telkia laikinai laisvus ir privalomus kitų bankų rezervus, kredituoja vyriausybę ir komercijos bankus, vykdo valstybės monetarinę politiką;

-komerciniai bankai (atlieka atsiskaitymus negrynaisiais pinigais, teikia trumpalaikes paskolas, jie paprastai sudaro kredito ir bankų sistemos pagrindinę grandį;

-investicijų bankai (atlieka vertybinių popierių emisijos, pirkimo ir pardavimo operacijas);

-taupomieji bankai (surenka gyventojų santaupas ir perduoda jas į kapitalų rinką);

-specialieji bankai: hipotekos bankas, žemės ūkio bankas;

-užsienio prekybos bankai (kredituoja importo ir eksporto, tranzito sandorius, vykdo tarptautinius atsiskaitymus).

Pagal teisinę formą galima išskirti tokius bankus:

-akciniai bankai (padeda bankams sparčiau plėstis, sutelkti labai daug lėšų);

-kooperacijos bankai (jungia smulkaus kredito draugijas, kurios priima savo narių – miesto ir kaimo smulkiųjų gamintojų indėlius, ir iš sukauptų lėšų duoda jiems trumpalaikes paskolas);

-municipaliniai ir komunaliniai bankai (teikia ilgalaikį kreditą miestų ūkiui finansuoti);

-valstybiniai bankai (yra valstybės nuosavybė , jie siekia kainų stabilumo: išleidžia į apyvartą ir išima iš apyvartos pinigus, skelbia oficialų lito kursą, atlieka valstybės iždo agento funkcijas);

-mišrieji bankai (dalį jų akcijų turi valstybė, o dalį – privatūs asmenys, įvairios organizacijos);

-tarpvalstybiniai bankai (atstovauja tarptautinio finansinio kapitalo interesams).

Komerciniame banke vykdomas kreditines operacijas, tai yra santykius tarp kreditorių ir skolininkų dėl tam tikros pinigų sumos paskolinimo, esant tam tikroms sąlygoms – galima apibrėžti kaip aktyvines, o lėšų, indėlių ir depozitų pritraukimą banko kreditinei veiklai vykdyti – kaip pasyvines operacijas.

Pagrindines aktyvines komercinių bankų teikiamas paslaugas galima suskirstyti į tris grupes:

kreditinės paskolos;

investicijos į vertybinius popierius;

kitos aktyvinės operacijos.

Svarbiausias pasyvines operacijas galima suskirstyti į tokias grupes:

akcijų, obligacijų išleidimas;

depozitinės paslaugos;

tarpbankinės kreditinės paslaugos;

atsiskaitomasis kasinis aptarnavimas;

mokėjimo kortelės.

Dažnai galima sutikti bankų teikiamų paslaugų skirstymą į: aktyvines, pasyvines ir aptarnaujamąsias operacijas. Autoriai teigia, kad aktyvines paslaugas bankai teikia kaip kreditoriai: skolina laisvas arba iš gyventojų sutelktas lėšas, imdami už tai palūkanas. Pasyvines paslaugas atlieka kaip skolininkai: priima terminuotus arba kitokio tipo indėlius, atidaro sąskaitas ir padeda jų savininkams atsiskaityti čekiais ir pervedimais. Aptarnaujamąsias paslaugas jie atlieka kaip tarpininkai: perkelia lėšas iš vienos sąskaitos į kitą, saugo brangenybes ir vertybinius popierius bei kt. Taigi, bankai perkelia piniginį kapitalą iš tų ekonomikos šakų, kuriose jis yra sukaupęs, ten, kur jis gali būti pelningiau panaudojamas.

2. LIETUVOS BANKŲ TEIKIAMOS PASLAUGOS FIZINIAMS ASMENIMS

Paslaugos skiriasi nuo prekių. Banko paslauga – tai tam tikra veikla, tenkinanti žmonių poreikius už tam tikrą mokestį [9, p.27]. Paslaugos tarpusavyje skiriasi. Finansinių paslaugų teikimo metu klientas gali dalyvauti aktyviai arba labai mažai, pačios finansinės paslaugos gali būti standartizuotos ar dar neįprastos. 1 paveiksle pavaizduoti keturi pagrindiniai požymiai, skiriantys paslaugas nuo prekių ir įtakojantys kliento elgesį.

Tipiniai požymiai,skiriantys paslaugas nuo prekių

Neapčiuopiamumas

Įvairiarūšiškumas

Neatskiriamumas

Trumpalaikiškumas

Šaltinis: sukurta autoriaus, remiantis Lovelock, Christopher; Wright, Lauren. Principles of service marketing and management. 2002, p. 28.

1 pav. Tipiniai požymiai, skiriantys paslaugas nuo prekių

Neapčiuopiamumas pagrindžiamas tuo, kad prekė yra daiktas, objektas, o paslauga yra veiksmas, atlikimas, pastanga. Paslaugos nėra fiziškai apčiuopiamos, todėl yra sunku norint jas įvertinti.

Paslaugų negalima atskirti nuo jų suteikimo proceso, jas galima įvertinti tik tada, kai jomis asmuo pasinaudoja. Paslaugos gali būti ir atšaukiamos, bet padarytą žalą neįmanoma atitaisyti jei gaunamas netinkamas patarimas dėl pinigų investavimo. Neatskiriamumo principas tinka daugeliui finansinių paslaugų.

Paslaugų įvairiarūšiškumas pasireiškia tuo, kad esant neatskiriamumo principui, atsiranda daugiau ir įvairios kokybės paslaugų.

Paslaugų teikėjams yra nepatogu, kad negalima prikaupti paslaugų atsargų, tačiau klientams tai taip pat sudaro sunkumų. Jie turi apmokėti sąskaitas tik tada, kuomet jos atsiunčiamos.

Patikimumas ir atsakomybė – klientas perka įsipareigojimus iš finansinių paslaugų teikėjo, kad pastarasis atsako už kliento lėšas bei gerovę. Klientas pirmiausia surenka informaciją ir svarsto, ar įsipareigojimai bus įvykdyti. Klientui svarbu organizacijos dydis, kuriamas įvaizdis, gyvavimo laikotarpis.

Dvigubas informacijos šaltinis: finansines paslaugas dažniausiai sudaro dvigubi sandoriai, kurie tęsiasi gana ilgą laiko tarpą. Turima slapta informacija gali būti panaudota darant įtaką kliento elgesiui arba norint jį išsaugoti, taip pat ieškant naujų klientų.

2.1 Lietuvos bankų teikiami kreditai

Auksinė bankininkystės taisyklė teigia , kad bankas negali išduoti paskolos ilgesniam laikotarpiui, negu jis gali disponuoti jam pateiktomis lėšomis. Skolinant trumpalaikes lėšas ilgam terminui atsiranda pavojus banko likvidumui: bankas gali nesugebėti sugrąžinti jam patikėtų lėšų, klientams to reikalaujant. Norėdami išvengti šio pavojaus, bankai stengiasi užtikrinti, kad mokėjimo terminai pinigų, gaunamų iš skolininkų, ir pinigų, kuriuos bankas turi sumokėti kreditoriams sutaptų. Tokių būdu kreditavimo tikslas – paskirstyti sukauptas lėšas įmonėms ir gyventojams, siekiant maksimalaus efektyvumo tiek kreditoriaus, tiek kredito gavėjo požiūriu. Kreditavimo efektyvumas banko požiūriu suprantamas kaip sugebėjimas parduoti piniginius išteklius brangiau, negu už juos buvo sumokėta. Paskolos palūkanų norma turi kompensuoti ne tik suteikto kredito pinigų vertę, bet ir tos vertės pasikeitimo riziką bei skolininko neįvykdytų įsipareigojimų riziką, o tai reiškia, kad palūkanų už kreditus dydis labiausiai priklauso nuo situacijos rinkoje, kredito rūšies ir apimties, skolinto kapitalo dydžio, kliento ryšio su banku . Mažėjanti infliacija ir tarptautinės finansų sistemos vystymasis neišvengiamai mažina ir palūkanų marža, lemianti kreditavimo pelningumą.

Kreditavimas – tai svarbiausia aktyvinė banko operacija, kuri generuoja didžiausią pajamų dalį. Suteiktos paskolos sudaro didžiausią lyginamąjį svorį visų banko aktyvų, o palūkanų pajamos – visų banko pajamų sudėtyje. Komerciniai bankai yra finansiniai tarpininkai, kurie perka lėšas bankų teikiamų paslaugų rūšis. Aktyvinės operacijos gali apimti paskolų suteikimą, investavimą kreditinių resursų rinkoje ir parduoti tiems, kam jų reikia. Bankų vykdoma kreditinė politika yra grindžiama realiomis ekonominėmis sąlygomis bei turimu kreditiniu potencialu. Banko kreditinį potencialą sudaro įmonių ir organizacijų, visuomeninių organizacijų, gyventojų lėšos, tarpbankiniai kreditai ir vertybiniai popieriai. Banko paskola (kreditas) – tai komercinis pasitikėjimas, kurį bankas išleidžia skolindamas pinigus nustatytam laikui už palūkanas [5, p. 47]. Bankų išduodamas paskolas galima būtų klasifikuoti pagal daugelį kriterijų:

-skolininkų tipas;

-apdraudimas;

-paskolos suteikimo būdas;

-grąžinimo politika;

-palūkanos;

-palūkanų mokėjimo tvarka;

-kreditorių skaičius;

-paslaugos, turinčios kreditinį pobūdį.

Pagal skolininko tipą suklasifikuotos banko paskolos pateiktos 1 paveiksle

Paskolos valdžios organams

Paskolos privatiems asmenims

Paskolos prekybinėms-gamybinėms įmonėms

Paskolos komerciniams bankams

Banko paskolų rūšys

Paskolos žemės ūkiui

Paskolos nebankiniams finansiniams institutams

Paskolos užsienio bankams

Paskolos užsienio valstybių valdžios organams

Šaltinis:Utkin, Eduard, Andreevič.Bankavckij marketing:yčebnoje posobije, 1994, p.123

2 pav. Banko paskolų rūšys pagal skolininko tipą

Vartotojišką kreditą apibrėžiamas kaip paskola, kuri skirta ilgalaikio naudojimo prekėms įsigyti. Tokia paskola gali būti garantuota arba negarantuota..

Populiariausi bankų kreditine operacija galima laikyti paskolas užstatant kilnojamą ir nekilnojamą turtą. Tokį sandorį sudaro kreditorius ir kredito gavėjas. Kreditorius suteikia kreditą ir saugo savo interesus – taip bankas pasirenka lėšų investavimo sritį, nustato suteikiamos paskolos dydį, jos grąžinimo būdą. Kredito grąžinimas priklauso nuo kliento kreditingumo. Kredito grąžinimo užtikrinimas leidžia kreditoriui naudotis juo, jei skolininkas laiku neįvykdys savo įsipareigojimų. Kredito grąžinimo garantijų rūšys pavaizduotos sekančiame paveiksle.

Užstatų rūšys

Kliento turto įkeitimas

Garantijos ir laidavimas

Prekės ir materialinės vertybės

Debitinės sąskaitos

Vertybiniai popieriai

Vekseliai

Depozitai,esantys tame pačiame banke

Hipoteka

Mišrus užstatas

Teisių įkeitimas

Paskolos apdraudimas dėl jos galimo negrąžinimo

Šaltinis: Utkin, Eduard, Andreevič.Bankavckij marketing:yčebnoje posobije, 1994, p.129

3 pav. Kredito grąžinimo garantijų rūšys.

Kaip matome iš pateikto paveikslo, užstatu gali būti skolininkui priklausantis turtas ir vertybės. Gana dažnai užsienio bankams kaip kredito grąžinimo užtikrinimas įkeičiamos debitorinės sąskaitos – tai yra firma, kuri gauna kreditą, kaip užstatą pateikia savo skolininkų sąskaitas, kurios galbūt bus apmokėtos. Be to, paskolos suteikiamos, jei klientas įkeičia bankui vertybinius popierius. Kita užstato rūšis – depozitiniai indėliai, kurie yra tame pačiame banke, suteikiančiame kreditą. Dažniausiai bankui kaip užstatas yra siūlomas nekilnojamas turtas – hipoteka. Kai kliento įkeičia turtą – tai labiausiai paplitęs paskolos apdraudimo būdas, kuris suteikia teisę bankui disponuoti skolininkui priklausančiu turtu iki tol, kol jis neįvykdys savo įsipareigojimų. Bankas taip pat parduoti tokį turtą.

Lietuvoje iki 1998 metų būsto kreditų rinka faktiškai nefunkcionavimo. Būsto kreditai didžiąja dalimi buvo teikiami iš valstybės biudžeto lėšų per valstybinius bankus. Tačiau paklausa ir susidomėjimas banko kreditais būstui įsigyti vis labiau populiarėjo ir 1998 metais Vyriausybė pasiūlė bankams teikti ilgalaikius kreditus asmenims turintiems teisę į valstybės paramą. Į šią programą įsijungė 2 komerciniai bankai.

Per 1998 – 2000 metus dauguma Lietuvos komercinių bankų pasiūlė savo būsto kreditavimo programos su santykinai mažesnėmis palūkanomis negu buvo iki šiol ir kredito grąžinimo terminu iki 20-25 metų.

Nuo 2002 metų šalyje jaučiamas labai aktyvus gyventojų domėjimasis bankų paskolomis. Lietuvoje bendrai gyventojams suteiktų paskolų suma siekia beveik 1400 mln. litų, didžioji dalis šios sumos – būsto paskolos. Vien per pirmąjį šių metų ketvirtį šalyje paskolos gyventojams išaugo beveik 12 proc. Tokį paskolų rinkos augimą sąlygoja gerėjanti gyventojų finansinė padėtis, atsigaunanti būsto statybų rinka bei itin patrauklios bankų siūlomos paskolų sąlygos. Todėl įsigytas būstas už banko suteiktą kreditą – jau įprastas, nieko nebestebinantis reiškinys.[14 ]

2003 metais suteiktos 3063 būsto paskolos, kurių suma siekia 216 mln. Lt. Hansabankas paskolų suteikė už 62 mln. Lt.

Apdraudžianti bankų teikiamus kreditus būstui įsigyti UAB „Būsto paskolų draudimas“ atliko valstybės remiamų būsto kreditų rinkos analizę. 2002m. duomenys parodė, kad daugiau nė pusė visų valstybės remiamų kreditų būstui įsigyti gavėjų skyrė minimalų (tik 5%) pradinį įnašą. Kreditų grąžinimo trukmė vis ilgėjo, o jais dažniausiai naudojosi jaunos šeimos, gaunančios nedideles pajamas. Nemaža dalis šeimų (ypač jaunų) būsto kreditais negalėjo pasinaudoti dėl ribotų pajamų.

Šiuo metu susidomėjimas komerciniais būsto kreditais bei jų draudimu yra žymiai didesnis nei 2003 metais. Dabar galima išsamiau pakomentuoti pastarųjų metų rezultatus. Pažymėtina, kad dėl gerėjančių komercinių būsto paskolų teikimo sąlygų bei geresnės informacijos sklaidos kredito gavėjų skaičius ir kredito suma nuolat auga. Kredito suma didėja dėl kelių reiškinių: brango būstas, mažiau skiriama nuosavų lėšų, nes didesnė dalis skolinamasi iš banko. Taip pat užfiksuota, kad paskolos trukmė ilgėja, kadangi ilgesnis laikotarpis reiškia mažesnes įmokas ir didesnę paskolos sumą, gaunantiems mažas pajamas. Paskolos grąžinimo laikas ilgėja ir dėl to, kad gyventojai geriau informuojami apie paskolos ėmėjo įsipareigojimų vykdymą, todėl mažiau baiminasi galimų nesklandumų. Taip pat pastebėta, kad pradinis įnašas mažėja, o turimos santaupos skiriamos kitoms reikmėms. Pavyzdžiui, perkamas brangesnis būstas, bet turimos santaupos skiriamos būsto remontui, baldams. Arba, kai santaupų nėra, paėmus paskolą, būstas įsigyjamas tuo metu, kai jo labiausiai reikia. Kadangi jauni žmonės paprastai didelių santaupų neturi, natūralu – jaunėja paskolos gavėjo amžius. Mano nuomone daugelis jaunų žmonių šiuo metu paskaičiuoja kiek metų jie turėtų taupyti, norėdami įsigyti savo namus, be to nereikia pamiršti, kad daugelis jų dar ir nuomojasi butus. Taigi paskolos padengimo suma dažnai gali būti lygi nuomos kainai.. Taip pat Vakarų šalyse seniai paplitęs butų nuomos verslas už paskolą po truputį skverbiasi ir į mūsų rinka. Daugelis turinčių santaupas žmonių mieliau investuoja į nekilnojamąjį turtą, tačiau yra ir tokių, kurie gerai paskaičiavę ryžtasi imti paskolą ir pirkti butą, kurį vėliau išnuomoja. Taip per paskolos padengimo laiką jei nepadengiama visa paskolos suma, tai ji padengiama didžiąja dalimi.

Visame pasaulyje būsto paskolos yra laikomos saugiausiomis, taip yra ir Lietuvoje. Blogų paskolų skaičius Lietuvoje neviršija 2, tačiau šis skaičius nerodo kiek žmonių prarado butus ar namus. Šis skaičius parodo daugiau nei mėnesį sumokėti vėluojančius klientus. Tai lėmė lengvatinės paskolos, kurios buvo išduodamos netikrinant tiksliai žmonių pajamų. Tačiau šiuo metu bankuose yra labai griežta klientų vertinimo sistema ir šis skaičius nuolat mažėja. Mažėjančią riziką taip labai gerai atspindi nuolat mažėjančios palūkanos.

2.1.1. Bankų teikiamų būsto kreditų bendri bruožai bei jų skirtumai

Pastaruoju metu kartu su palūkanomis bei kredito draudimo įmokomis sumažėjo ir kredito gavėjo išlaidos, susijusios su gyvybės draudimu, nes jis dauguma atvejų nebeprivalomas, tik rekomenduojamas. Paskolos gavėjas beveik visais atvejais pats nusprendžia dėl gyvybės draudimo tikslingumo. Taip pat sudaryta galimybė apsidrausti gyvybę tik nuo tam tikros dalies kredito, o draudimo išmokos gavėju nurodamas bankas ir pats draudėjas.

Būsto kreditai visuose Lietuvos bankuose suteikiami daug lankstesne tvarka, paskolų gavėjams sudaroma žymiai daugiau pasirinkimo galimybių. Paskolos gali būti suteikiamos net keturiasdešimčiai metų. Gavėjas, planuodamas savo išlaidas ir banko darbuotojų patartas, gali pasirinkti kredito grąžinimo metodą. Priimtinomis sąlygomis siūlomi kreditai statyboms. Populiarėja sodo namų bei sodybų įsigijimas paėmus paskolą, kadangi būsto paskola daugeliui žmonių suteikia galimybę įsigyti nuosavą valdą vietoje turėto buto. Tiesa, tokiems kreditams nebus taikomos Gyventojų pajamų mokesčio įstatymo numatytos lengvatos. [14 ]

Pernai gerokai sumažėjo paskolų palūkanų norma. Tai atsitiko dėl kelių priežasčių: pirmiausia, dėl sumažėjusio LIBOR (paskolos užsienio valiuta palūkanų sudedamosios dalies), antra, bankai mažino savo pelno maržą. Trečias sumažėjusias palūkanas lėmęs veiksnys – „kainų karas” tarp bankų. Bankai taikė papildomą palūkanų normos nuolaidą paskoloms, kurios buvo apdraustos UAB BPD. Kitos paskolų sąlygos Lietuvoje tapo geriausios Rytų Europoje. Tokiomis sąlygomis negali pasigirti ir dauguma Vakarų šalių, kuriose palūkanų norma už paskolas būstui yra laikoma priimtina, kai sudaro apie 6-6,5 procento. Lietuvoje imant paskolas būstui mažiausia palūkanų norma paskoloms užsienio valiuta sudaro 5,2 procento.

Pastaruoju metu būsto paskolas teikia visi Lietuvoje esantys bankai. Visuose jų paskolos gavimo sąlygos bei paskolos procentai, jos grąžinimo terminai bei grąžinimo terminai yra panašūs. Tai lemia auganti konkurencija, bankų siekimas užimti lyderio pozicijas. Mano nagrinėjami bankai tai Vilniaus , Hansa, Nord LB, Nordea bei Parex bankas. Beveik visuose jų paskolos gavėjo amžius turi būti 21 metai, tik Parex bankas suteikia paskolas asmenims nuo 18 metų. Visi bankai suteikia paskolas būstui pirkti, jam statyti, remontuoti ar rekonstruoti. Gaunamos paskolos dydis priklauso nuo asmens gaunamų pajamų. Visiems bankams reikia pateikti pažymas apie kliento ir jo sutuoktinio (-ės) pastarųjų 12 mėnesių gautą darbo užmokestį arba kitas pajamas patvirtinančius dokumentus tik viename iš mano analizuojamų bankų užtenka 6 mėnesių darbo užmokesčio pažymų. Tai Nordea bankas.

Parex banke minimali paskolos suma yra 10 000 lt arba atitinkamai užsienio valiuta,tuo tarpu Nordea banke minimali paskolos suma yra 40 000 lt. Terminas paskolai grąžinti skiriasi nuo to ar gavėjas ją ima būstui įsigyti, remontuoti ar rekonstruoti.

Skiriasi ir draudimų reikalavimai. Nordea bankas nereikalauja drausti gyvybės. Tačiau daugelis jų savo klientus pirmus metus apdraudžia patys, tuo sumažindami kliento išlaidas ir patraukdami jį savo pusėn.

Nordea bankas Lietuvoje atsirado tik prieš keletą metų. Konkurenciją būsto paskolų rinkoje netruko pajusti kiti šalies bankai. Kovo mėnesį šis bankas 2 procentais sumažino būsto paskolų palūkanas, kiti bankai irgi peržiūrėjo būsto paskolų sąlygas ir sumažino palūkanas.

Vilniaus bankas pagrindinę būsto paskolų maržą sumažino 0,4 procentinio punkto – nuo 2,2 iki 1,8 proc.

Imant paskolą eurais, prie šios maržos pridedamos LIBOR tarpbankinės rinkos palūkanų normos. Dabar 12 mėnesių LIBOR norma yra 1,964 proc. Taigi vidutinės būsto palūkanos Vilniaus banke – 3,764 proc.

„Hansabankas“ kol kas nesirengia teikti pigiausių paskolų – klientai viliojami kitomis paslaugomis. Banko klientams pigiau kainuoja naujo būsto draudimas, jie gauna nuolaidų pirkdami butui ar namui įrengti reikalingų prekių „Hansabanko“ partnerių parduotuvėse. [10]

Vidutinė „Hansabanko“ būsto paskolų eurais marža yra kiek didesnė nei 2 proc. Visi bankai turi savo paskolų skaičiuotes interneto tinklapiuose. Skaičiuotės nėra tik Vilniaus banko tinklapyje. Tačiuau kituose atlikau tyrimą. Paaišėjo, kad pagal vienodas pajamas, šeimos sudėtį bei išlaidas visuose bankuose galimo gauti kredito suma nevienoda. Didžiausią kreditą galima gauti Parex banke. Jei pajamos šeimai per mėnesį 2500 Lt, šeima yra 3 narių ir nori gauti kreditą 25 metų laikotarpiui, Parex banke galima gauti 173 410 Lt. Tuo tarpu mažiausia galima gauti suma yra Nordea banke. Čia galima gauti 120 000 Lt. Tačiau nuo gaunamos kredito sumos priklauso ir palūkanų dydis. Parex banke jis aukščiausias. Taigi mano nuomone imti kreditą Nordea banke yra palankiausia . Gaudami 120 000 Lt kreditą per mėnesį mokėsite 800 Lt palūkanų ir kredito grąžinimo. O paskolos grąžinimo termino pabaigoje grąžinama suma bus tik 400 Lt. [ 8 ]

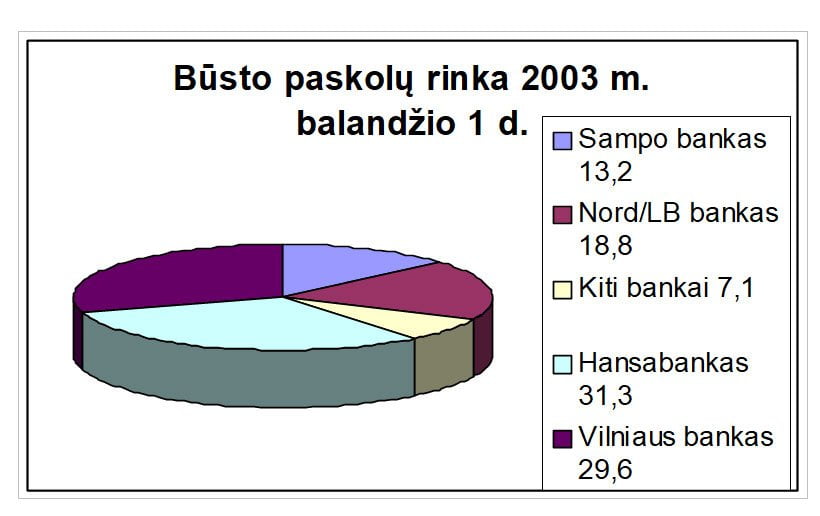

Šių metų gegužės pradžioje didžiausią būsto paskolų rinkos dalį – 31,3 proc. – užėmė „Hansabankas“, suteikęs gyventojams 358 mln. litų paskolų būstui įsigyti. Antroje vietoje buvo Vilniaus bankas, užėmęs 29,6 proc. rinkos ir išdavęs 340 mln. litų būsto paskolų.

Šaltinis: sudaryta autoriaus.

4 pav. Bankų užimama būsto paskolų rinkos dalis 2003 m.

Bankas „Nord/LB Lietuva“ buvo išdavęs apie 215,6 mln. litų būsto paskolų ir užėmė beveik 19 proc. rinkos. Sampo bankas užėmė 13,15 proc. rinkos ir buvo išdavęs 150,66 mln. litų būsto paskolų [ 14]

5 pav. Būsto paskolų rinka 2003 m. balandžio 1 d.

2.1.2. Hansabanko teikiami būsto kreditai

Hansabankas pritraukia savo klientus dėl savo išskirtinių sąlygų: jaunoms šeimoms paskolų grąžinimas gimus vaikui gali būti atidėtas 6-12 mėn.; paskola suteikiama žmogui, jei atskaičius visus finansinius įsipareigojimus jam per mėnesį lieka 430 Lt, o vaikui 300 Lt.

Hansabanko būsto paskola – tai galimybė įsigyti savo namus ar atnaujinti jau turimus. Paskolą galima panaudoti gyvenamajam būstui, sodo namui, sodybai , poilsio patalpoms su priklausiniais pirkti, statyti, rekonstruoti ir remontuoti (apdailai). Be to, pasinaudoję paskola galite pirkti žemės sklypą ar tvarkyti aplinką. [10]

Hansabankas savo klientams šiuo metu siūlo Būsto paskolų išpardavimą bei paslaugą „SAVI NAMAI” . Ši paslauga suteikia galimybę gauti paskolą iki 100% įsigijamo turto vertės. Tuo pačiu klientas gaus EGO kortelę, kuri yra su 1000 Lt kreditu, taip pat siūlomos banko partnerių nuolaidos būsto remontui ir įsirengimui. Hansabankas siūlo savo klientams pasinaudoti būsto paskola ir geriau investuoti į nekilnojamąjį turtą nei mokėti nuomos mokesčius. Taip pat norint atnaujinti namus nereikės ilgai taupyti jei klientas ims paskolą būstui remontuoti.

Norintis pasinaudoti paskola asmuo turi būti e jaunesnis kaip 18 metų amžiaus Lietuvos Respublikos pilietis arba ne jaunesnis kaip 18 metų amžiaus užsienio pilietis, gyvenantis pagal laikiną ar nuolatinį migracijos tarnybos leidimą ir turintis savo vardu registruotą nekilnojamąjį turtą Lietuvoje. Asmuo turi gauti nuolatines oficialias pajamas ir kuris paskolos grąžinimo termino pabaigoje bus ne vyresnis kaip 65 metų.

Hanasabanke galima gauti paskolą būstui pirkti, statyti ar rekonstruoti – nuo 1 iki 40 metų. Paskolą būstui remontuoti (apdailai), sodo namui, sodybai, poilsio patalpoms pirkti, statyti, remontuoti (apdailai) ir rekonstruoti; žemės sklypui pirkti – nuo 1 iki 20 metų.

2.1.3. Vilniaus banko teikiami būsto kreditai

Vilniaus bankas yra antras pagal suteikiamų būsto paskolų kiekį Lietuvoje. Šiuo metu Vilniaus bankas savo klientams siūlo naują kredito programą ,,Namų idėjos” . Ši programa suteikia ne tik galimybę palankiomis sąlygomis gauti kreditą būstui, bet ir papildomą naudą –nuolaidas, kuriomis naudodamiesi klientai ne tik nusipirks būstą, bei galės jį įsirengti su nuolaida, kadangi gauna nuolaidų kortelę interjero prekėms net 240 parduotuvių.

Norint gauti paskolą Vilniaus banke, būsto vertė turi būti nustatyta bankui priimtinų turto vertintojų.

Jei kliento perkamas būstas yra daugiabučiame gyvenamajame name Vilniuje, Kaune arba Klaipėdoje, turto vertinti nereikės, nes būsto vertė bus nustatoma pagal būsto pirkimo kainą, jei kredito suma neviršija 80 procentų būsto kainos ir nėra didesnė kaip 200 tūkst. litų. Jei klientas ketina pirkti senesnės statybos būstą ir kreditas nebus apdraustas, kredito suma neturi viršyti 70 procentų perkamo būsto vertės. Kredito suma gali siekti iki 80 procentų perkamo būsto vertės, jei jis yra geros kokybės, nors ir pastatytas seniau kaip prieš 5 metus. Jei perkamas būstas yra pastatytas ne seniau kaip prieš 5 metus, kredito suma gali siekti iki 85 procentų perkamo būsto vertės.Kredito suma gali siekti iki 90 procentų perkamo būsto vertės, jei jis pastatytas ne seniau kaip prieš 3 metus.[ 13 ]

Vilniaus bankas suteikia ir dar vieną galimybę, palankią savo klientams-jei kliento darbdavys sudarys bendradarbiavimo sutartį su banku ir jei klientas pateiks bankui darbdavio laidavimo sutartį, kredito suma galės siekti iki 90 procentų geros kokybės būsto vertės.

Kreditas pervedamas į būsto pardavėjo sąskaitą. Papildomos kredito lėšos, skirtos įsigyto būsto apdailai, gali būti pervedamos į kliento nurodytą sąskaitą.

Vilniaus banke galima pasirinkti norimą palūkanų rūšį- fiksuotas arba kintamas.

Fiksuota metų palūkanų norma gali būti taikoma už būsto kreditus litais arba eurais. Ji nustatoma suteikiant kreditą, o vėliau kas 5 metai (kreditams litais) arba kas 5-10 metų (kreditams eurais) nustatoma iš naujo.

Kintama metų palūkanų norma gali būti taikoma už būsto kreditus litais, eurais arba JAV doleriais. Ji nustatoma suteikiant kreditą, o po to kiekvienais metais koreguojama kas 3, 6 arba 12 mėnesių atsižvelgiant į atitinkamos trukmės VILIBOR (kreditams litais) arba LIBOR (kreditams eurais arba JAV doleriais).

Bankui įkeičiamas klieno privačios nuosavybės teise priklausantis perkamas būstas. Įkeičiant namą, kartu įkeičiamas ir žemės sklypas. Įkeičiamas būstas apdraudžiamas bankui priimtinoje turto draudimo bendrovėje.

Klientas gali

pasirinkite kredito grąžinimo būdą: kreditą ir palūkanas mokėti lygiomis įmokomis kiekvieną mėnesį (pastovieji anuitetai) arba kreditą grąžinti lygiomis dalimis, o palūkanas mokėti už naudojimosi kreditu dienų skaičių (linijinis metodas).

Kreditą galima pradėti grąžinti k

itą mėnesį, bankui išmokėjus kreditą (kredito gavimo mėnesį mokamos tik palūkanos); po 12 mėnesių, bankui išmokėjus kreditą, jei jis suteiktas ilgesniam negu 10 metų laikotarpiui; po 13-36 mėnesių, bankui išmokėjus kreditą, jei jis suteiktas geros kokybės būstui įsigyti ilgesniam negu 10 metų laikotarpiui ir kredito suma neviršija 80 proc. turto vertės.

Jei atsirastų nenumatytų aplinkybių (keičiama darbovietė, nemokamos atostogos, šeimos nario liga ar kt.), klientas gali praleisti grąžintinos kredito dalies mokėjimą 4 kartus per visą kredito laikotarpį.

Mokesčio už kredito grąžinimą anksčiau laiko mokėti nereikia, jei kreditas ar jo dalis grąžinami kredito sutartyje nustatytą palūkanų keitimo dieną.

Panašios sąlygos bei reikalavimai yra klientui norint gauti paskolą statyti ar rekonstruoti namą.

Mažiausia kredito suma nustatoma atsižvelgiant į statybos (ar rekonstrukcijos) sąmatos sumą ir lėšas, kurią pateikia klientas, bet kreditas negali būti mažesnis kaip 20 tūkst. litų.

Nustatant didžiausią kredito sumą atsižvelgiama į statybos (ar rekonstrukcijos) sąmatą, numatomą būsto vertę užbaigus statybą (rekonstrukciją), grynąsias šeimos mėnesio pajamas. Jei statomas ar rekonstruojamas būstas yra vienintelis įkeičiamas turtas, kredito suma gali būti iki 70 proc. statomo būsto rinkos vertės ir priklauso nuo statybos užbaigtumo.

Jei kartu su statomu ar rekonstruojamu būstu įkeičiamas ir kitas nekilnojamasis turtas, kredito suma gali būti didesnė ir priklauso nuo kito nekilnojamojo turto vertės.

Jei kreditas apdraudžiamas, jo suma gali būti iki 95 proc. statomo ar rekonstruojamo būsto ir kito nekilnojamojo turto rinkos vertės.

Taip pat Vilniaus bankas ir UAB „Eika” pasirašė sutartį dėl bendradarbiavimo teikiant būsto kreditus gyventojams, ketinantiems pirkti UAB „Eika” statomus butus S.Žukausko g., Vilniuje ir individualius gyvenamuosius namus P.Baublio gatvėje Vilniuje, Santariškėse.

Pagal minėtą sutartį kreditas pirkti būstą klientui bus suteiktas palankesnėmis sąlygomis.

2.1.4. Nordea LB banko teikiami būsto kreditai

Būdama pakankamai stipri finansinė grupė Lietuvos bankininkystės rinkoje „Nordea” gali sau leisti mažinti būsto paskolų palūkanas ir bandyti pritraukti daugiau klientų. Aukštą reitingą turintis bankas gali pigiau skolintis ir teikti pigesnius kreditus. Vienas pagrindinių banko tikslų mažmeninėje bankininkystės rinkoje – teikti kuo daugiau kreditų būstui įsigyti. Pavasarį bankas sumažino palūkanas ir paskelbė mažesnių palūkanų akciją, o vienas kredito gavėjų turi galimybę išlošti neprocentinę paskolą. Banko tikslas yra kad būsto kreditavimo sąlygos būtų panašios kaip Skandinavijos šalyse. Šiuo metu jau siūlo ir fiksuotas palūkanas būsto paskoloms eurais ir doleriais net per visą paskolos laikotarpį.

„Nordea” bankas buvo pirmasis, kreditavimo sąlygose įteisinęs dažnai pasitaikantį atvejį, kai oficialiai neužregistravę santuokos žmonės nori imti kreditą bendram būstui pirkti. Banko sąlygose vienas iš dviejų kartu gyvenančių asmenų įvardijamas bendru pareiškėju. Nesvarbu ar vyras, ar moteris, nedaroma kliūčių net ir vienos lyties žmonėms, panorusiems tapti bendrai įsigyto turto lygiateisiais bendrasavininkiais. Jiems taikomos tokios pat sąlygos kaip ir sutuoktiniams. [ 13]

„Nordea” bankas, palyginti su kitais bankais, šiek tiek sušvelnino kai kurias būsto kreditavimo sąlygas. Pavyzdžiui, šio banko sąlygose numatyta, kad atskaičius skolą ir palūkanas vienam šeimos nariui liktų ne mažiau kaip 300 litų grynųjų pajamų (kiti bankai reikalauja didesnės sumos), be to, bankas gali kredituoti iki 85 procentų įsigyjamo būsto vertės, jei paskola imama litais. [13]

„Nordea” bankas būsto paskolas teikia 20 metų, bet vidutinė jų išduodamų būsto paskolų trukmė yra 10 metų. Klientai vidutiniškai gauna apie 5000 litų grynųjų pajamų per mėnesį, o vidutinė būsto paskola yra 100 tūkstančių litų. „Nordea” klientai yra turtingesni už gaunančiuosius vidutinį šalies atlyginimo vidurkį, tačiau banko specialistai įvairiomis akcijomis siekia pritraukti ir gaunančiuosius vidutines pajamas. Kai kuriems gauti kreditus trukdo realiai egzistuojanti šešėlinė atlyginimų sistema.

Būsto paskolų rinkos pagyvėjimas susijęs su bendra šalies ekonomikos kilimo tendencija, kitų bankų veikla. Pradėjus šalies bankams teikti paskolas ilgesniam laikui ir su mažesnėmis palūkanomis, būsto paskolų išduodama daugiau. Rinką skatina ir valstybės parama jaunoms šeimoms, įsigyjančioms pirmą būstą, tačiau „Nordea” į šią programą, per kurią valstybė teikia paramą, nebuvo įtrauktas.

Siekdamas pritraukti klientus visa „Nordea” grupė, pateikė Lietuvos rinkai privačių klientų koncepciją. Banko klientai gali gauti išskirtinio kliento statusą – „Kliento plius” ir „Ypatingo kliento”. Turintieji ne mažiau kaip 20 tūkstančių indėlį banke gali tapti „Plius klientais”, o turintieji 50 tūkstančių – „Ypatingais klientais”. Į tai, kad „Nordea” klientai ima banko paskolas, irgi atsižvelgiama, tad asmenys, paėmę didesnę nei 100 tūkstančių litų paskolą, tampa „Ypatingais klientais” ir naudojasi visomis privilegijomis: jiems skiriamas asmeninis banko patarėjas, kreditų aptarnavimo mokesčiams taikomos nuolaidos, jie gali naudotis „EC/MC”, „Gold” kredito kortelėmis su neprocentiniu mėnesio kreditu.

Nordea Bank Lietuva siūlo kreditą būsto pirkimui, statybai, remontui ar rekonstrukcijai.

Nuo šiol gauti kreditą būstui iš Nordea Bank Lietuva dar paprasčiau – jei kredito gavėjo pajamos nėra pakankamos norimam kreditui gauti, už kredito gavėją gali laiduoti bet kuris kitas, banko reikalavimus atitinkantis, mokus fizinis asmuo. Jei kredito gavėjo įkeičiamas turtas nėra pakankamas norimam kreditui gauti, už kredito gavėją gali laiduoti jo darbdavys. Galima pradėti grąžinti kreditą net po 3 metų po jo paėmimo.

Visiems, imantiems būsto kreditą iš Nordea Bank Lietuva – Ober-Haus taikys 10% nuolaidą turto vertinimui. Pasiūlymas galioja iki 2003 m. pabaigos. Nordea Bank Lietuva taip pat bendradarbiauja su UAB Eika ir siūlo šios bendrovės statomus butus įsigyti su nuolaida.

Minimali kredito suma būsto pirkimui ar statybai – 40 000 Lt arba atitikmuo užsienio valiuta; būsto rekonstrukcijai, remontui – 10 000 Lt arba atitikmuo užsienio valiuta. Perkantiems butus UAB EIKA statomuose namuose Nordea Bank Lietuva siūlo ypač mažas palūkanas, pradėti grąžinti kreditą net po 3 metų po jos paėmimo, imantiems didesnį nei 20.000 Lt būsto kreditą, Nordea Bank Lietuva nemokamai išduos EC/MC kortelę su beprocentiniu kreditu bei Maestro kortelę su nemokamu pinigų išėmimu daugelyje Lietuvos bankų bankomatų, bei Nordea bankomatuose Šiaurės šalyse, hipotekos ir notariniai dokumentai sutvarkomi banko specialistų.

Palūkanos susideda iš bazinės palūkanų normos ir maržos procento. Kreditams JAV doleriais ir eurais taikomos atitinkamai LIBOR ir EURIBOR bazinės palūkanų normos. Kreditams litais taikoma VILIBOR bazinė palūkanų norma. Jūs galite pasirinkti laikotarpį (3, 6 arba 12 mėnesių), kuriam bus fiksuojama palūkanų norma.

Klientas gali pats pasirinkti – užfiksuoti palūkanų normą arba ne. Be to klientas taip pat gali pasirinkti ir laikotarpį, kuriam jis nori užfiksuoti palūkanų normą.

Kredito grąžinimas ir palūkanų mokėjimas yra skaičiuojamas remiantis linijiniu metodu – kreditas grąžinamas vienodomis įmokomis, o palūkanos yra mokamos už negrąžintą kredito sumą.

Kreditas grąžinamas ir palūkanos mokamos kiekvieną mėnesį (banko nustatytą dieną), remiantis kredito grąžinimo ir palūkanų mokėjimo grafiku.

2.1.5. Nord lb banko teikiami būsto kreditai

Nord LB banke norintys gauti būsto kreditą turi būti pilnamečiai, kurie yra LR piliečiai arba turi leidimą nuolat gyventi Lietuvos Respublikoje. Klientai turi gauti pakankamas ir pastovias pajamas, bei kuriems iki galutinio kredito sutartyje nustatomo kredito grąžinimo termino nesukaks 65 metai.

Klientas, norintis kreditą gauti Nord LB banke gali pasirinkti kredito rūšį ir terminą: norintieji įsigyti gyvenamąjį namą su žemės sklypu ir priklausiniais arba be jų, butą ar sodo namelį gauti kreditą ne ilgiau, kaip 40 metų. Klientai, norintys įsigyti kitą nekilnojamąjį turtą gali gauti paskolą terminui, ne ilgesniam kaip 25 metų, o įsigyti kitą turtą gali gauti paskolą ne ilgiau, kaip 5 metams.

Taip pat galima pasirinkti kreditą su fiksuota metų palūkanų norma- tada palūkanos nekeičiamos iki kredito padengimo pabaigos.

Kitas būdas – kreditai su kintama metų palūkanų norma. Tokiu atveju palūkanos keičiamos priklausomai nuo kliento pasirinkimo arba keturis arba du kartus arba kartą metuose. Palūkanos litais keičiamos priklausomai nuo VILIBOR (Vidutinė tarpbankinė palūkanų norma), palūkanos JAV doleriais ir eurais siejamos su LIBOR (Londono tarpbankine palūkanų norma).

Klientui, kuris planuoja savo išlaidas ir nori kiekvieną mėnesį kredito ir palūkanų grąžinimui skirti vienodą pinigų sumą, geriausiai tiks anuitetų metodas (kas mėnesį mokama ta pati suma).

Klientui, norinčiam kuo greičiau grąžinti kreditą ir kas mėnesį mokėti vis mažesnes palūkanas, geriau tinka linijinis metodas (kreditas grąžinamas lygiomis dalimis, o palūkanos laikui bėgant mažėja). Kreditas Nord LB banke turi būti pradėtas grąžinti ne vėliau kaip po 1 metų. Kad užsitikrintų kredito grąžinimą bankui turi būti įkeičiamas kliento turtas, už klientą gali laiduoti fizinis asmuo, įmonė ar organizacija. Taip laiduoti gali kliento darbdavys.

Maksimali kreditų suma priklauso nuo kliento pajamų. Gaunamos ir numatomos gauti pajamos (pagrįstos bankui pateiktais dokumentais), atėmus kliento šeimos daromas ir būtinas daryti išlaidas, turi būti pakankamos sugrąžinti bankui prašomo kredito dydį bei sumokėti visus už kreditą nustatytus mokėjimus.

Klientai įkeičiamą turtą turi apdrausti nuo visų rizikų draudimo kompanijoje. Bankas rekomenduoja savo klientas pasinaudoti UAB „NORD/LB Draudimas” teikiamomis paslaugomis. Jei klientas savo kreditą draudžia UAB „Būsto paskolų draudimas” bankas nereikalauja apsidrausti gyvybės ar draudimo nuo nelaimingų atsitikimų. Tačiau klientams, imantiems draudimą ilgiau nei 2 metų terminui rekomenduojama apdrausti savo gyvybę arba apsidrausti nuo nelaimingų atsitikimų UAB „NORD/LB Gyvybės draudimas” .[ 13]

Šiuo metu Nord LB banke taikoma kreditų būstui programa “+100 draugų”. Imantis kreditą būstui banke klientas gauna nuolaidų kortelę ir tampa programos “+100 draugų” dalyviu. Dalyvavimas šioje programoje klientui suteikia papildomą finansinę naudą.

Klientas, paėmęs kreditą būstui įsigyti banke „NORD/LB Lietuva”, gauna nuolaidų kortelę, suteikiančią teisę įsigyti prekes ir paslaugas su žymiomis nuolaidomis banko partnerių parduotuvėse, ir specialų leidinį “Centras+ architektai rekomenduoja” statybos, interjero, apdailos ir būsto įrangos tematika, kuris gerokai palengvins būsto statybą ir jo įsirengimą.

Bankas savo partneriais pasirinko daugiau nei 100 statybos ir interjero rinkos lyderių, tai firmos bei kompanijos, prekiaujančios – baldais, santechnika, apdailos bei statybinėmis medžiagomis, kurios atitinka skirtingų klientų poreikius. „NORD/LB Lietuva” partneriai suteikia kredito ėmėjams nuolaidas iki 20%.

Taip pat Nord LB banke teikiami kreditai būstui su kaupiamuoju draudimu. Tai bendra Banko NORD/LB Lietuva bei UAB „NORD/LB Gyvybės draudimas” paslauga (kreditas teikiamas,jei kredito gavėjas apsidraudžia mišriuoju (kaupiamuoju) gyvybės draudimu UAB „NORD/LB Gyvybės draudimas”).

Šio kredito paskirtis ir terminai yra tokie pat kaip ir įprastinio būsto kredito tačiau yra ir keletas privalumų. Grąžinamos kredito dalys yra sumokamos kaip gyvybės draudimo įmokos, o pasibaigus gyvybės draudimo sutarčiai, sukaupta suma pervedama bankui kaip grąžinamas kreditas. Tokiu būdu klientas gali sutaupyti, nes gyvybės draudimo įmokoms taikomos pajamų mokesčio lengvatos, taikomos mažesnės kredito palūkanos bei banko partnerių nuolaidos.

Galimas kredito dydis priklauso nuo šeimos pajamų ir būsto statybos metų.

2 lentelė

Banko reikalavimai norintiems gauti būsto paskolas

Nuo būsto statybos metų (% nuo bankui įkeičiamo turto vertės): |

Naujos statybos (iki 5 metų) – 85 % |

Virš 5 metų statybos – 75 % |

Nuo šeimos pajamų-minimalios reikalaujamos šeimos pajamos turi būti tokio dydžio, kad kiekvieną mėnesį iš grynųjų šeimos pajamų atėmus mokėtiną kredito ir palūkanų dalį (imama didžiausia įmoka), liktų: |

Vilniuje |

Kaune ir Klaipėdoje |

Kituose miestuose |

Šaltinis:sudaryta autoriaus pagal bankų duomenis

2.1.6. Parex banko teikiami būsto kreditai

Norintieji gauti kreditą būstui Parex banke yra skatinami įvairiomis lengvatomis. Minimali palūkanų norma imant kreditą : litais nuo 4,00 %, JAV doleriais nuo 3,60 %, eurais nuo 4,00 %.

Taip pat Parex bankas siūlo lojalumo programą, kuria naudojantis galimos palūkanų nuolaidos iki 0,3%. Bankas sumoka turto draudimo mokestį (pirmaisiais metais – jei turtas bus apdraustas ADB „Baltic Polis“). Turto draudimas – 0,2 % per metus (gali būti skaičiuojama nuo suteiktos paskolos sumos arba nuo įsipareigojimo bankui sumos). Draudimas nuo nelaimingų atsitikimų (gyvybės draudimas) – 0,15% per metus (nuo suteiktos paskolos sumos arba nuo įsipareigojimo bankui sumos).

Parex bankas savo klientams siūlo apsidrausti “UAB Būsto paskolų draudimas” ir gauti paskolą įmokėjus tik 5 pradinio įnašo. Tuo tarpu neapsidraudę klientai turi įmokėti nuo 15% iki 30% perkamo būsto vertės.

Būsto paskolos gavėjas gali pasirinkti sau tinkamą paskolos grąžinimo būdą:

anuitetų metodu – paskolą ir palūkanas mokėti lygiomis dalimis kiekvieną mėnesį;

linijiniu metodu – paskolą grąžinti lygiomis dalimis, o palūkanas mokėti už likusią paskolos dalį.

Būsto paskolos terminai priklauso nuo to, kokiam tikslui klientas ima paskolą. Jei būstui pirkti, statyti – iki 30 metų. Būstui rekonstruoti – iki 10 metų, o būstui remontuoti – iki 5 metų.

Minimali paskolos sumos suma yra 10 000 litų arba atitinkamai užsienio valiuta. Šios paskolos grąžinimo terminas yra ne ilgiau kaip penkeri metai. Taip pat galima gauti 20 000 litų arba atitinkamai užsienio valiuta ir ši paskolai suteikiama ilgesniam nei penkerių metų laikotarpiui.

3 lentelė

Pajamos, turinčios likti šeimai, atskaičiavus paskolos padengimą

MIESTAS | 1 asmuo | 2 asmenys | 3 asmenys | 4 asmenys |

Vilnius | 500 Lt | 850 Lt | 1200 Lt | 1500 Lt |

Kaunas | 500 Lt | 850 Lt | 1200 Lt | 1350 Lt |

Klaipėda | 500 Lt | 850 Lt | 1200 Lt | 1350 Lt |

Kiti miestai | 400 Lt | 650 Lt | 950 Lt | 1150 Lt |

Vartotojiškas kreditas

Vartotojiškas kreditas – tai tipiški mažmeniniai sandoriai, sudaryti su fiziniais asmenimis tokiems tikslams kaip vartojimo prekėms (automobiliai, baldai ir kt.) įsigyti, gyvenimo sąlygoms pagerinti bei remontui, padengti išlaidoms, skirtoms išsimokslinimui, medicinai, asmeniniams mokesčiams mokėti, atostogoms bei kitoms įvairioms asmeninėms išlaidoms. Jis labai populiarus, labiausiai paplitę dvi vartotojiško kredito formos:

-paskolos išsimokėtinai;

-atnaujinamos paskolos.

Paskolos išsimokėtinai teikiamos pirkti buitines prekes ilgam naudojimui. Bankas duoda kreditą iki 90% prekės kainos 2-3 metams. Dažnai skola grąžinama ne nuolatiniais lygiais įnašais, o baigiantis jos terminui mokama stambi įmoka.

Taip pat galimas grįžtamasis prekės išpirkimas – skolininkas gali arba visiškai padengti skolą, arba perduoti bankui automobilį pagal likutinę jo vertę, ir taip apmokėti likusią skolą. Paskolos išsimokėtinai naudojamos perkant ilgo vartojimo buitinius įrengimus.

Visi mano nagrinėjami bankai savo klientams siūlo pasinaudoti vartotojišku kreditu.

Vartotojiško kredito gavimo sąlygos yra labai panašios į būsto paskolos: klientas turi būti pilnametis Lietuvos respublikos pilietis. Reikalingos pajamos arba laidavimas. Visa tai priklauso nuo to, kam bus skirta vartotojiška paskola. Vartotojiškas kreditas gali būti skirstomas į:

Trumpalaikis – iki vienerių metų, skirtas turtui įsigyti;

Vidutinės trukmės –iki 5 metų, skirtas būstui remontuoti, rekonstruoti, sodui ar garažui įsigyti.

Norint banke gauti paskolą būstui remontuoti, jam rekonstruoti, sodybai ar garažui pirkti, būtinos pastovios pajamos. Kredito dydis priklauso, ar klientas įkeičia nekilnojamąjį turtą, ar už jį laiduoja.

Nord LB banke vartotojiškas kreditas suteikiamas iki 5 metų terminui, jei yra įkeičiamas turtas ir iki 3 metų, jei laiduojama. Nuo to priklauso ir kredito dydžio suma. Užstatant turtą, galima maksimali kredito suma yra 50 000 lt, tuo tarpu kai garantija yra laidavimas – iki 40 000 lt.

Parex banke minimali kredito suma yra 10 000 lt., o Vilniaus banke 20 000 lt.

Hansabanke galima gauti paskolą studijoms – tai programa Hansa studijos. Ši paskola skirta studijoms Lietuvos ar užsienio aukštojoje mokykloje apmokėti. Ji skirta vadovėliams, personaliniam kompiuteriui, tačiau galima įsigyti automobilį ar mobilūjį telefoną. Paskolos gavėjas turi būti ne mažesnio, kaip vidurinis išsilavinimo, pasirinkęs dienines, vakarines ar neakivaizdines studijas. Šios paskolos dydis priklauso nuo kliento ar jo laiduotojų grynųjų pajamų. Maksimali studijų paskolos suma gali būti iki 36 000 litų arba atitinkama suma eurais, bet ne daugiau kaip 6 000 litų per vienerius studijų metus. Esant nekilnojamojo turto įkeitimui, studijų paskolos suma gali būti didesnė – ji priklausys nuo įkeisto turto vertės.

Paskolą grąžinti galima pabaigus studijas, bet ne vėliau kaip po 6 metų nuo paskolos sutarties pasirašymo dienos.

Parex bankas savo klientams siūlo pasinaudoti Veiklos kreditu. Šis kreditas gali būti naudojamas:

verslui vystyti;

akcijoms, vertybiniams popieriams įsigyti;

studijoms finansuoti;

medicinos paslaugoms apmokėti;

buitinei įrangai įsigyti;

baldams įsigyti;

automobiliui įsigyti;

žemės sklypui įsigyti;

kelionėms finansuoti;

įvairioms reikmėms.

Visų bankų teikiami vartotojiški kreditai yra labai patogus būdas buičiai ir gyvenimui palengvinti. Jei žmogus turi pastovias pajamas, jis gali jais pasinaudoti, o ne metų metus taupyti. Tik svarbu nepamiršti apie įsipareigojimus ir jų laikytis. Taip pat svarbus dalykas, naudojantis kreditais – būti užtikrintam dėl darbo vietos.

2.2. Kitos bankų teikiamos paslaugos.

Šiame skyriuje aš aptarsiu tokias banko operacijas – indėlius, lizingą, elektroninę bankininkystę bei kitas paslaugas, kurios bankuose yra teikiamos, tačiau nėra tokios populiarios. Prie tokių paslaugų galėčiau priskirti individualaus naudojimo seifų nuoma., operacijas su vertybiniais popieriais, mokėjimus pavedimais bei kelioniniu čekius.

2.2.1. Indėliai

Depozitinės operacijos apima banko operacijas, pritraukiant pinigines lėšas į indėlius (pasyvinės depozitinės operacijos) arba banko nuosavybėje esančių lėšų paskirstymą į kitus bankus ar kredito institucijas depozitų forma (aktyvinės depozitinės operacijos). Maždaug 90% piniginių išteklių, naudojamų aktyvinių operacijų vykdymui, bankas panaudoja pritrauktas lėšas. Didžiąją jų dalį sudaro pinigai, klientų įnešti į banką, saugojami jų sąskaitose ir naudojami atsižvelgiant į sąskaitos rūšį ir bankų įstatymus. Taip pat pradeda populiarėti ir toks pinigų pritraukimas, kuomet bankas parduoda asmeninius skolų įsipareigojimus pinigų rinkoje.

Indėlis (depozitas) – tai pinigai, kuriuos klientas patiki bankui, atidarant čekinę, taupomąją ar kitą sąskaitą. Indėlis atsiranda dviem būdais: bankas gali priimti pinigines lėšas iš fizinio asmens ir padėti jas į jo depozitinę sąskaitą, arba gali “sukurti” depozitą, išduodamas klientui paskolą ir suteikus jam galimybę atsiskaityti čekiais iš šio depozito. Tokių sąskaitų įvairovė didelė, nes bankai tarpusavyje stengiasi konkuruoti ir patenkinti įvairių klientų grupių paklausą banko paslaugoms ir pritraukti jų santaupas.

Depozitinių sąskaitų klasifikacija yra paremta dviem kriterijais:

depozito laiku iki jo išėmimo;

indėlininko kategorija.

Pagal terminus depozitai skirstomi į:

depozitus iki pareikalavimo – depozitai, padengiami pagal pirmą indėlininko pareikalavimą be išankstinio perspėjimo;

terminuotus depozitus , kurie padengiami po tam tikro laiko nuo pinigų įnešimo.

Indėlis iki pareikalavimo – tai neterminuotas indėlis su teise bet kuriuo metu pareikalauti viso indėlio ar dalies jo išmokėjimo. Indėliai iki pareikalavimo leidžia savininkams gauti grynuosius pinigus iš karto tik pareikalavus ir mokėti išrašant čekį. Pinigai į tokias sąskaitas dedami ir išimami tiek dalimis, tiek iš karto. Pagrindinis jų privalumas yra didelis likvidumas, galimybė juos iš karto panaudoti kaip apmokėjimo priemonę. Svarbiausias trūkumas indėlininkui , kad už tokį indėlį palūkanos nemokamos arba mokamas labai mažas procentas. Depozitinei sąskaitai iki pareikalavimo būdinga:

pinigų įnešimas ir išėmimas tiek dalimis, tiek visiškai be jokių apribojimų;

pinigai gali būti išimami iš sąskaitos tiek grynaisiais, tiek išrašant čekį;

sąskaitos savininkas moka bankui komisinį mokestį už naudojimąsi sąskaita, jis paprastai būna pastovi mėnesinė suma arba nustatytas konkretus mokestis už kiekvieną išrašytą čekį;

už depozitus iki pareikalavimo bankas turi laikyti didesnį minimalų rezervą centriniame banke, nei už skubius indėlius.

Taupomoji sąskaita – čia nemokami procentai, dažniausiai naudojama verslo atsiskaitymams tarp firmų, išrašant čekius.

Įprastinis depozitas iki pareikalavimo leidžia laisvai įnešti ir išimti pinigus. Naudojamas priskaityti darbo užmokestį, pensijas, sumokėti reguliarius mokesčius ir naudojamas kaip kreditinės kortelės pagrindas.

Terminuotas indėlis turi aiškiai nustatytą terminą, pagal jį mokamas fiksuotas arba kintantis procentas ir paprastai yra apribojimų, norint išimti lėšas prieš sutartą laiką – indėlininkas turi sumokėti nustatyto dydžio baudą. Taigi terminuoti indėliai – tai deponavimo tipas (deponuoti – atiduoti saugoti tam tikram laikui), kai nustatytą laiką indėlių negalima paimti iš sąskaitos. Pagrindinės minėtų indėlių savybės yra:

sąskaitos neskirtos atsiskaitymams ir pagal jas neišrašomi čekiai;

lėšos sąskaitose lėtai juda;

yra formalūs reikalavimai banko indėlininkams apie išankstinį perspėjimą apie lėšų išėmimą prieš 5 dienas, o kai kada ir prieš 30 dienų;

už sąskaitas mokamas procentas, maksimalus procento dydis tam tikrais laikotarpiais gali būti reguliuojamas Centrinio banko;

indėliams paprastai nustatomas mažesnis privalomojo rezervo dydis, negu depozitams iki pareikalavimo.

Fizinių asmenų indėlių vidutinę palūkanų normą galima matyti sekančioje lentelėje.

3 lentelė

Vidutinės fizinių asmenų terminuotų indėlių metų palūkanų normos vidurkis

1999 | 2000 | 2001 | 2002 | 2003 | |

indėliai nacionaline valiuta | 7,4 | 7,18 | 5,15 | 3 | 2,52 |

iki 1 mėn. | 6,47 | 5,76 | 3,87 | 1,93 | 1,31 |

1-3 mėn. | 7,19 | 6,77 | 4,56 | 2,58 | 2 |

3-6 mėn. | 7,63 | 7,3 | 5,26 | 3,07 | 2,5 |

6-12 mėn. | 8,28 | 7,99 | 5,9 | 3,68 | 3,26 |

12-24 mėn. | 8,09 | 8,9 | 6,78 | 4,47 | 3,89 |

ilgiau kaip 24 mėn. | 8,03 | 8,49 | 6,49 | 3,76 | 3,25 |

indėliai užsienio valiuta | 4,52 | 4,74 | 3,82 | 1,83 | 1,7 |

iki 1 mėn. | 3,9 | 3,95 | 3,2 | 1,49 | 1,26 |

1-3 mėn. | 4,14 | 4,13 | 3,5 | 1,72 | 1,49 |

3-6 mėn. | 4,8 | 4,89 | 3,95 | 1,9 | 1,69 |

6-12 mėn. | 5,25 | 5,29 | 4,22 | 2,16 | 2,15 |

12-24 mėn. | 5,49 | 5,87 | 4,9 | 2,76 | 2,59 |

ilgiau kaip 24 mėn. | 6,59 | 6,02 | 4,11 | 2,39 | 2,2 |

Šaltinis: Lietuvos bankas, Pagrindiniai bankų veiklos rodikliai, 2003 m.

Terminuotus indėlius sąlyginai būtų galima suskirstyti į dvi grupes:

indėlius su fiksuotu procentu;

indėlius su nereguliariu procentu.

Indėliai su fiksuotu procentu – taupomasis indėlis su 5-ių dienų išankstiniu įspėjimu apie išėmimą. Jis skirtas santykinai greitam laikomų lėšų panaudojimui ir svarbesnis indėlininkui kaip likvidumo garantavimo priemonė, o ne kaip pelningo pinigų investavimo priemonė. Jo pagrindiniai ypatumai yra santykinai didelis procentas, nėra apribojimo lėšų įdėjimui ar išėmimui, reikalaujama prieš 5 dienas pranešti apie išėmimą, tačiau leidžiama ir iš karto pasiimti pinigus;

Depozitiniai sertifikatai išleidžiami standartiniais nominalais. Ant jų nurodomas fiksuotas padengimo terminas ir griežtas procentų dydis. Indėlių terminai taip pat standartizuojami – iki 1 mėnesio, 1, 3, 6, 9 mėnesių, 1, 2, 3, 5 metų. Išankstinis pinigų išėmimas baudžiamas sumažinant procentus. Šie stambūs terminuoti indėliai paprastai priklauso firmoms ir didelių asmeninių turtų savininkams. Depozitinis sertifikatas – tai dokumentas, liudijantis apie terminuoto indėlio įnešimą tam tikram terminui ir su tam tikru procentu. Yra dvi jų rūšys – neperduodami, kuriuos gauna indėlininkas ir pateikia juos bankui besibaigiant terminui, ir perduodami, kurie gali būti parduodami antrinėje rinkoje ir pereiti kitam savininkui. Nusipirkę perduodamus depozitinius sertifikatus asmenys gali naudingai investuoti kapitalą bet kokiomis sumomis ir tiek trumpu laikotarpiu, o atsiradus būtinybei, gali greitai paversti sertifikatus grynaisiais pinigais. Depozitinių sertifikatų ypatumai yra tvirtas procentas, nustatytas sertifikato išdavimo momentu, nustatyta minimali ir maksimali nominalo suma, sertifikatas išrašomas pateikėjui.

Didžiausią paklausą turi sertifikatai, kurių terminas 1, 2, 3 ir 6 mėnesiai. Procentas, mokamas banko, priklauso nuo daug faktorių, tarp jų svarbus yra banko patikimumas, jo autoritetas pinigų rinkoje.

Indėliai su nereguliariu procentu yra kelių rūšių. Investicinė sąskaita su dideliu procentu skirta ilgalaikiam pinigų saugojimui ir apskaičiuota daugiausia pagyvenusiems žmonėms. Pagrindiniai jos ypatumai yra didesni procentai, nei indėlio su 5 dienų išankstiniu perspėjimu; procento padidėjimas, didėjant indėlio sumai (apskaičiuojamas kartą į mėnesį, ketvirtį ar pusmetį), nustatyta minimali indėlio suma, įspėjimas apie lėšų išėmimą – ne mažiau kaip prieš 30 dienų, neribota galimybė dalinio indėlio padidinimo.

Indėlis su besikeičiančiu procentu skirtas saugoti vidutiniškos trukmės ir ilgalaikes sumas. Indėlio terminai – nuo 7 dienų iki 18 mėnesių. Pirmuosius metus procentų dydis fiksuotas, o po to taikomas besikeičiantis procento dydis, priklausantis nuo pinigų rinkos atitinkamų rodiklių. Taigi vartotojams pasaulio bankai siūlo daugelį indėlių rūšių, norėdami pritraukti kuo daugiau santaupų. Pagal turimų santaupų kiekį, jų būsimo panaudojimo tikslą tiek atskiri asmenys, tiek firmos gali nuspręsti, kokią indėlio formą naudingiausia pasirinkti ir taip pasinaudoti banko suteiktomis galimybėmis.

Hanza bankas siūlo tokių rūšių indėlius:

terminuotieji – priimami litais ir valiuta visuose banko skyriuose. Tai patogi taupymo forma, kai norima sukaupti didesnę pinigų sumą, leidžianti pasirinkti indėlio laikymo ir palūkanų išmokėjimo terminus, suteikianti galimybę indėlį tvarkyti dviem asmenims – bendrasavininkams. Šią sutartį galima bet kada nutraukti ir pasiimti pinigus;

taupomieji – priimami litais ir valiuta visuose banko skyriuose. Ši paslauga patogesnė nei teminuotas indėlis, nes leidžiama pasiimti dalį pinigų nepasibaigus sutarties galiojimo laikui ir jos nenutraukti bei mokėti papildomus įnašus. Indėliu taip pat gali disponuoti du asmenys;

einamoji sąskaita – patogiausias ir populiariausias būdas, nes nereikia nurodyti indėlio saugojimo terminų, o palūkanos, nors ir mažesnės, vis tiek mokamos. Tokią sąskaitą gali turėti ir nepilnametis asmuo, taip pat du bendrasavininkai. Sąskaitos turėtojo vardu ją papildyti gali ir kiti asmenys, į ją galima pervesti atlyginimą, premijas, pensiją, išvengiant rizikos, susijusios su grynaisiais pinigais. Einamoji sąskaita yra susieta su banko išduota mokėjimo kortele ir iš jos taip pat galima pervesti pinigus į kito asmens sąskaitą, sudarius sutartį atsiskaityti ne grynaisiais pinigais su komunalinio ūkio organizacijomis ar užmokėti už kai kurias prekes bei paslaugas;

jaunimo indėliai – tai pasirinktam laikui vaiko vardu padėtas indėlis, kurį be apribojimo galima papildyti. Patikimas būdas sukaupti pinigų savo vaiko ar kito nepilnamečio asmens savarankiško gyvenimo pradžiai – studijoms, svarbiam pirkiniui ar kitoms reikmėms.Banko klientas gali nutraukti šią sutartį ir pasiimti indėlį su palūkanomis už visą indėlio saugojimo laiką. Vaikas indėlininku tampa ir jam indėlis išmokamas sulaukus 18 metų, o iki 18 metų jaunimo indėlį papildyti ir atsiimti gali tik asmuo, atidaręs indėlio sąskaitą.

Vilniaus bankas siūlo savo klientams dar vienos rūšies indėlį – kaupiamąjį . Šie indėliai priimami litais, JAV doleriais ir eurais. Vienam asmeniui gali būti atidaryta tik viena tokio tipo indėlio sąskaita vienos rūšies valiuta. Atidaroma sąskaita gali būti tuščia. Litus ir eurus į sąskaitą gali įnešti ar pervesti pats sąskaitos savininkas bei jo vardu kitas fizinis ar juridinis asmuo, o jam dolerius į sąskaitą gali Lietuvoje įnešti tik pats sąskaitos savininkas arba jo įgaliotas asmuo, turintis notariškai patvirtintą įgaliojimą, o pervesti kitas fizinis ar juridinis asmuo. Palūkanos skaičiuojamos kiekvieną kalendorinį mėnesį ir paskutinę mėnesio dieną pervedamos į kaupiamojo indėlio sąskaitą. Taip pat Vilniaus bankas atidaro sąlyginio deponavimo sąskaitas, kur bankas užtikrina, kad pardavėjas gaus pirkėjo pinigus, kai turtas bus perduotas nuosavybės teise pirkėjui, o taip pat užtikrins pirkėjo atsiskaitymą už pirkėjo nuosavybėn perėjusį turtą.

Visi tiriamieji bankai klientams atidaro einamąsias sąskaitas, už tai neimdami jokio mokesčio, priima terminuotus ir neterminuotus indėlius litais ir valiuta. Skiriasi indėlio terminas – skirtinguose bankuose jis gali svyruoti nuo 7 dienų iki 5 ar daugiau metų

Metinės palūkanų normos už terminuotus indėlius priklauso nuo indėlio sumos ir termino. Palūkanos didėja ilgėjant indėlio terminui.

Einamųjų sąskaitų metinės palūkanų normos yra sąlyginai mažos, Vilniaus bankas moka 0,25 proc. metinių palūkanų už kreditinį sąskaitos likutį litais (nuo 50000 lt), 0,2 proc. metinių palūkanų už sąskaitą JAV doleriais (nuo 12500 JAV dolerių), ir 0.25proc. – už sąskaitą eurais (nuo 12500 eurų), klientas gali bet kada pasiimti “priaugusias” palūkanas, už sąskaitų likučius kitomis valiutomis palūkanos nemokamos. Nord/LB už einamųjų sąskaitų likučius litais yra mokamas 1 proc.(nuo 10000lt),eurais ir JAV doleriais mokamos 0,5 proc.metinės palūkanos (nuo 2500 eurų ir nuo 2500 JAV dolerių

Bankas Snoras siūlo tokias netradicines terminuoto indėlio rūšis-„Taupyklė“ ir „Laiptai“. Pirmasis indėlis sudaromas tik litais, galima bet kada papildyti šį indėlį iš savo sąskaitos ar mokėjimo kortelės tame banke (bankas gali automatiškai tai padaryti kiekvieną mėnesį pagal kliento pageidavimą).Jei nutraukiama tokia sutartis praėjus 6 mėn.po jos pasirašymo klientas vis tiek gauna palūkanas už išlaikytą terminą.Tai gali būti labai patogus būdas taupyti, leidžiantis klientui bet kada papildyti sąskaitą norima suma (paprasti terminuotų indėlių nei papildyti nei paimti dalį pinigų nesuėjus terminui negalima, nes bus prarandamos palūkanos, o klientui tai nenaudinga). Nepilnamečiai asmenys taip pat gali turėti terminuotą indėlį. Kitas terminuotas indėlis „Laiptai“ yra kintamųjų palūkanų paslauga, šio indėlio valiuta gali būti litai, eurai arba JAV doleriai. Čia palūkanos, skirtingai nei paprastų terminuotų indėlių, priklauso nuo indėlio sumos ir yra skaičiuojamos kiekvieną dieną. Tokį indėlį galima bet kada nutraukti nepatiriant nuostolio. Tai labai panaši paslauga į Vilniaus banke atidaromas kaupiamojo indėlio sąskaitas, tiktai norint nutraukti pastarąjį klientas turi raštu užpildyti prašymą prieš vieną mėnesį.

Indėlių įvairovė Lietuvos bankuose yra gana didelė, ir klientas gali pasirinkti ne tik banką, kuriuo labiau pasitiki, bet ir indėlio rūšį, labiausiai atitinkantį jo reikalavimus, pageidaujamą terminą. Pastaruoju metu indėlių skaičius yra pastovus, kas leidžia daryti išvadą, kad retai renkasi alternatyvias taupymo priemones, pvz. Vyriausybės taupymo lakštus, kur mokamos didesnės palūkanos. Tai vis dar sąlygoja informacijos trūkumas arba nepasitikėjimas ne taip gerai žinomais taupymo būdais.

2.2.2 Lizingas

Lietuvos bankai atlieka lizingo operacijas. Lizingas yra netradicinė finansavimo sistema, kuri jungia ilgalaikės nuomos ir kreditavimo elementus. Lizingo esmę sudaro ilgalaikė nuoma, kurią lizingo gavėjui suteikia bankas [7,p.257] Sudaręs su lizingo gavėju sutartį, lizingo davėjas perka įrengimus, mašinas, kitą nekilnojamąjį ar kilnojamąjį turtą ir išnuomoja lizingo gavėjui už tam tikrą sumą, kurią šis moka per visą sutarties laiką. Priklausomai nuo nuomos laikotarpio, skiriamos tokios kelios jos rūšys:

–trumpalaikė nuoma (rentingas) – jos trukmė yra nuo 1 dienos iki 1 metų;

–vidutinės trukmės nuoma (hairingas)- tęsiasi nuo 1 iki 3 metų;

–ilgalaikė nuoma (lizingas), kurios trukmė yra nuo 3 iki 20 ir daugiau metų.

Priklausomai nuo nuomojamojo objekto, skiriamas kilnojamojo ir nekilnojamojo turto lizingas.

Operatyvinis lizingas – tai nuomos santykiai, kuriems esant lizingo davėjo išlaidos, susijusios su nuomojamų objektų įsigijimu ir išlaikymu, nėra apmokamos nuomos mokesčiais iš vieno kontrakto. Operatyvinio lizingo būdu turtas išnuomojamas laikui, mažesniam nei jo gyvavimo laikotarpis. Užsakovas gauna naudotis nuosavybę nustatytam laikotarpiui arba vienam gamybiniam ciklui. Tuo pačiu lizingo sutartį sudaro paprastai 2-5 metams.

Baigiantis sutarties galiojimo laikui, nuomininkas gali:

-baigti nuomos mokėjimus ir grąžinti nuosavybę bankui;

-atnaujinti sutartį naujomis sąlygomis;

-perpirkti nuosavybę už sutarties sudarymo momentu sutartą kainą.

Finansinis lizingas – tai sutartis, numatanti lizingo mokesčių išmokėjimą jos galiojimo metu, padengiančių įrengimų nusidėvėjimo kainą arba didžiąją jos dalį, papildomas išlaidas ir lizingo davėjo pelną.

Grįžtamojo lizingo metu bankas sudaro sutartį nuosavybės pirkimui, siekiant ją perleisti pardavėjui. Pavyzdžiui, esant nuosavybės lizingui, sutarties objektu gali būti pastatai, statiniai, kurie pasibaigus nuomos laikui (iki 20 metų) gali būti parduoti nuomininkui. Toks lizingo tipas reikalauja didelių investicijų ir paprastai įgyvendinamas bankų konsorciumu (konsorciumas – laikina kelių bankų arba pramoninių bendrovių sutartis bendrai skirstytis akcijomis ir paskolomis, taip pat dideliems pramoniniams projektams įgyvendinti).

Tarptautinis lizingas – tai finansinis lizingas, kurio metu viena iš šalių priklauso kitai valstybei.

Priklausomai nuo sutarties subjektų – nuomininko ir nuomotojo – santykių skiriama tiesioginis ir netiesioginis lizingas.

Tiesioginis lizingas nustato, kad nuomotojas gali būti tik nuosavybės savininkas arba gamintojas, o netiesioginis – tai turto nuomojimas per tarpininkus.

Pagal finansavimo tipą skiriama vienkartinė ir “revolvinė” (atnaujinama) nuoma, kuomet po pirmo termino pasibaigimo sutartis pratęsiama.

Vykdant lizingo operacijas, iškyla rizikos pavojus: arešto uždėjimo nuosavybei rizika, pasisavinimo biudžeto pajamų naudai, blogo nuosavybės ar įrengimų naudojimo rizika, nenaudingo nuosavybės perpardavimo panaudotų prekių rinkoje. Todėl sandėrio dalyviai nuo tokios rizikos paprastai apsidraudžia.

Dar prieš keletą metų daugelis Lietuvos gyventojų iš viso nebuvo girdėję apie lizingą – išperkamąją nuomą. Pastaruoju metu vis daugiau žmonių perka naujus automobilius ir kas antras lengvasis automobilis yra įgytas būtent išperkamosios nuomos būdu. Klientas gali pasirinkti transporto priemones iš oficialių atstovų ir pardavėjų Lietuvoje arba užsienyje Lizingo paslaugomis gali pasinaudoti bet kuris asmuo: pradedant privačiais asmenimis ir baigiant stambiausiomis įmonėmis ar valstybinės valdžios institucijomis. Teorijoje lizingo paslauga priskiriama prie kreditinį charakterį turinčių paslaugų. Lizingas arba išperkamoji nuoma Lietuvos rinkoje atsirado gana seniai. Pagrindiniai išperkamosios nuomos privalumai yra šie:

laisvos apyvartinės lėšos;

nedidelės išlaidos;

naujas daiktas (automobilis, vilkikas, žemės ūkio technika, kompiuteris, orgtechnika ir kt.)

mokesčių mokėjimo pranašumai;

nesudėtingi formalumai.

Lizingas apima tris aspektus: nuomą, pirkimą ir kreditą. Lizingo sutarties metu naudojamas daiktas, kurio savininkas yra bankas. Pagal rūšis lizingas yra dviejų rūšių :

Finansinis lizingas;

Veiklos lizingas;

Priklausomai nuo lizingo rūšies, kai pasibaigia terminas ir sumokamos visos įmokos, šis daiktas tampa kliento nuosavybė. Toks lizingas vadinamas finansiniu. Jeigu daiktas lieka banko nuosavybė, toks lizingas vadinamas veiklos. Šio darbo teorinėje dalyje naudojamas ne veiklos, bet operatyvinio lizingo terminas.

Paslauga patraukli, nes bankas gali finansuoti iki 100 proc. daikto vertės, dažniausiai nereikia papildomo garanto ir mažiau formalumų negu imant tiesiog paskolą.

Viena pirmųjų lizingo bendrovių – tai UAB “VB Lizingas”, kuri yra AB Vilniaus bankas dukterinė įmonė. Ji buvo įkurta 1995m. balandžio mėn. Šiuo metu tai viena iš didžiausių lizingo bendrovių Lietuvoje. Ji teikia papildomas šiuolaikinio finansavimo galimybes. Lizingo paslaugas Lietuvoje dar teikia Hanzabankas, Snoro bankas, Nord/LB, Ūkio bankas. Esminės išperkamosios nuomos sąlygos yra panašios visuose šią paslaugą teikiančiuose Lietuvos bankuose:

pradinis įnašas – 20-30 proc. daikto vertės;

lizingo terminas svyruoja priklausomai nuo lizingo rūšies nuo 6 mėnesių iki 30 metų;

vienkartinis administracinis mokestis – 1proc. daikto kainos.

Tačiau priemonių, kurias galima įsigyti išperkamosios nuomos būdu, sąrašas labai skiriasi. Pavyzdžiui, Nord/LB bankas siūlo lizingo principu įsigyti:

Naudotas transporto priemones (sutarties terminas iki 4 metų);

Sunkiąsias bei kitas transporto priemones (terminas iki 5 metų);

Technologinius įrengimus, tokius kaip gamybinę, restoranų, medicininę ar autoservisų įrangą, o taip pat įrengimus, skirtus lengvajai, apdirbimo, maisto pramonei ar kt. (terminas iki 5 metų). Ši lizingo rūšis daugiau naudojama verslo klientų;

Nekilnojamą turtą (jei sutarties terminas iki 7 metų, tuomet taikomos nekintamos palūkanos, jei terminas iki 15 metų – kintamos palūkanos);

Žemės ūkio technikos (terminas iki 5 metų);

Organizacinės technikos (terminas iki 1 metų);

Buitinės technikos ir baldų (terminas iki 1 metų).

Netradicinę lizingo paslaugą siūlo Hanzabankas, išduodamas klientui EGO kortelę, kuriai yra nustatomas kredito limitas. Klientas norėdamas įsigyti reikalingą prekę lizingo būdu (išsimokėtinai) pirmiausia turi kreiptis į UAB Hanza Lizingas partnerį ir užpildyti reikiamą paraiškos formą bei pateikti reikalingus dokumentus. Gavęs teigiamą atsakymą klientas sudaro lizingo sutartį ir sumoka pirmąją įmoką. Turto perdavimo – priėmimo akto pagrindu pardavėjas perduoda turtą klientui. Vėliau Hanza Lizingas sumoka pardavėjui prekės kainos ir pirmosios įmokos skirtumą, o tuomet jau klientas moka UAB Hanza Lizingas pagal lizingo sutartyje nurodytą mokėjimo grafiką. Tik įvykdžius visus šia sutartimi prisiimtus įsipareigojimus turtas tampa kliento nuosavybe.

AB “VB Lizingas” teikiamos paslaugos nedaug skiriasi nuo kitų lizingo bendrovių. Taip pat mažai skiriasi ir jų keliami reikalavimai. „VB Lizingas“ finansavimo sąlygos pateikiamos 2 lentelėje.

3 lentelė

Pagrindinės lizingo sąlygos “VB Lizingas”

Lizingo objektas | Terminas | Pradinė įmoka nuo Turto vertės(proc.) | Vienkartinis administracinis Mokestis(proc.) |

Lengvieji automobiliai | Iki 7 metų | 10 | 1-1,5 |

Sunkusis transportas | Iki 5 metų | 10 | 1 |

Įranga | Iki 5 metų | 20 | 1 (bet ne mažiaus 300 lt.) |

Nekilnojamas turtas | Iki 15 metų | Nuo 15 (atsižvelgiant į turto likvidumą) | 1 |

Organizacinė technika | Iki 24 mėnesių | 30 | 1 (bet ne mažiau 300 lt) |

Paslaugos | Iki 5 metų | 10-20 | 1 |

Šiandien VB lizingas administruoja beveik kas antrą Lietuvoje perkamą išsimokėtinai lengvąjį automobilį. VB Lizingas siūlo išsimokėtinai pirkti lengvuosius automobilius, lengvuosius krovininius automobilius, visureigius bei mikroautobusus. Kaip mus informavo Vilniaus banko atstovas, klientai privalo apdrausti visas transporto priemones ne mažesne kaip finansuojama suma. Draudžiama nuo vagystės, stichinės nelaimės, avarijos ir trečiųjų asmenų veikos.

Dažna problema, neleidžianti įmonėms vystyti ir plėsti savo verslo – apyvartinių lėšų trūkumas. UAB VB Lizingas kaip sprendimą įmonėms siūlo įvairaus sunkiojo transporto (nuo vilkikų iki specialios paskirties transporto) ir žemės ūkio technikos išperkamąją nuomą. Taip pat yra galimybė pasinaudoti „Cross – Border“ paslaugą ir įsigyti turto išperkamosios nuomos būdu per užsienio lizingo kompaniją.

Šiandieninei rinkai būdinga aštri konkurencija, todėl labai dažnai įmonės sėkmė priklauso nuo galimybės investuoti į naują įrangą ir technologijas. UAB VB Lizingas siūlo, lentelėje nurodytomis sąlygomis, pačios įvairiausios įrangos išperkamąją nuomą – nuo staklių ar statybos krano iki viso gamybos cecho įrangos.

UAB VB lizingas siūlo išperkamosios nuomos būdu įsigyti komercinio ir gyvenamojo nekilnojamojo turto – nuo privataus būsto iki viso pastatų komplekso. Tai daug operatyvesnė ir mažiau formalumų reikalaujanti paslauga nei visiems jau įprastu tapęs ilgalaikis būsto kreditas iš banko. Įsigyjamo būsto ar kito nekilnojamojo turto kaina neturėtų būti mažesnė nei 150 000 lt. Su šia paslauga taip pat yra susiję papildomos išlaidos – notarinė rinkliava už turto pirkimo – pardavimo sutarties notarinį tvirtinimą, mokestis už turto įregistravimą Žemės ir kito nekilnojamo turto kadastro ir registro valstybės įmonėje, turto draudimas ir metinis juridinių asmenų nekilnojamo turto mokestis (1 proc.).

Šiuo metu VB Lizingas išperkamosios nuomos būdu siūlo įsigyti įvairią organizacinę techniką, kurios pageidaujama minimali finansuojama suma be PVM būtų daugiau nei 5000 lt. Tai gali būti viskas ko gali prireikti kasdieninėje biuro veikloje – kompiuteriai, spausdintuvai, kopijavimo aparatai.

Paslaugų lizingas – tai nuomos sandoris – kai klientas per visą nuomos laikotarpį moka vienodas mėnesio įmokas, kurios apima pasirinktas turto priežiūros ir aptarnavimo paslaugas. Pasibaigus nuomos sutarčiai turtas gali būti išperkamas už likutinę vertę, surandamas naujas pirkėjas arba turtas tiesiog grąžinamas lizingo bendrovei. Pagrindinės tokio lizingo paslaugos gali būti: 24 h. Pagalba kelyje įvykus nenumatytiems įvykiams; laikinas automobilis kol kliento svajonių automobilis dar tik gaminamas; pakaitinis automobilis sugedus kliento automobiliui; techninė priežiūra palengvinanti kasdieninį automobilių parko valdymą; draudimas ir draudiminių įvykių koordinavimas. Klientas paraiškos formą gali gauti elektroniniu paštu, faksu ar atvykęs į lizingo bendrovę. Siūloma tiesioginio debeto paslauga palengvina įmokų mokėjimą lizingo bendrovei kas mėnesį.

Klientui pakanka turėti sąskaitą Vilniaus banke iš kurios kas mėnesį būtų pervedama reikalingo dydžio įmoka. Tai leidžia taupyti kliento laiką.

2.2.3 Elektroninis bankas

Elektroninės bankininkystės augimas pasaulyje yra labai spartus. Mūsų šalyje šis sektorius dar tik vystymosi etape. Elektroninės bankininkystės svarba yra labai didelė, nes ji atveria naujas perspektyvas ir reikalavimus. Elektroninei bankininkystei skirtų verslo sprendimų projektavimas bei diegimas yra svarbi teorinė bei praktinė veikla, kuri reikalauja tobulėti ekonomikos procesuose.

Elektroninės bankininkystės plėtojimas bankams suteikia galimybę išplėsti veiklos sritis, rinką bei pasiūlyti savo klientams daug platesnes galimybes. Visos sąlygos padeda didinti bankų efektyvumą, kadangi mažėja sandėrių sudarymo kaštai. Klientams bus priimtina didesnis patogumas, greitas aptarnavimas bei mažesni mokesčiai už suteikiamas elektroninio banko paslaugas.

Elektroninė bankininkystė apima mokėjimo korteles, banką internetu bei mobilųjį banką.

Mokėjimo kortelė – tai vienas iš atsiskaitymo ne grynaisiais pinigais būdų. Lietuvoje šis būdas atsirado ne taip seniai, nors Vakarų šalyse pirmą kartą mokėjimo kortelės buvo išleistos apie 1914 metus.

Labai gera šių kortelių savybė yra ta, kad vagims tapo daug sudėtingiau pasinaudoti vogta kortele. Pirmiausia dėl to, kad apie pavogtą kortelę pranešus bankui, jis uždaro galimą pinigų išėmimą iš jos. Be to, paimti pinigus iš pavogtos yra beveik neįmanoma, nes kortelė yra pasaugota įvairiomis priemonėmis:

ant kiekvienos kortelės yra įspaustas jos savininko vardas, pavardė;

ant kortelės jos savininkas savo ranka pasirašo; tas parašas sulyginamas su tuo, kurį asmuo uždeda ant pinigų gavimo čekio;

kiekviena kortelė turi savo numerį, pagal kurį suteikiamas tik kortelės savininkui žinomas PIN kodas. PIN kodas ir kortelės numeris turi atitikti banke esančius duomenis, kitaip šia paslauga pasinaudoti negalima. Jei PIN kodas surenkamas klaidingai tris kartus, kortelės yra blokuojamos;

kortelėje yra magnetinė juosta, kurioje įrašomas kortelės savininko asmens kodas bei identifikuojanti informacija;

ant kortelių yra hologramos, kurios taip sumažina padirbimo galimybę.

Holograma – tai specialus ženklas, naudojamas kaip papildoma apsaugos priemone. Pavyzdžiui, VISA hologramoje vaizduojamas plasnojantis balandis, MASTERCARD kortelėje – du žemės pusrutuliai.

Mokėjimo kortelė yra geriau, nei grynieji pinigai, nes ji suteikia tokias galimybes:

naudoti sąskaitoje esančius pinigus reikalingu momentu;

jaustis saugiai, nes bankas, gavęs žinią, jog kortelė prarasta, nedelsdamas užblokuos kortelės sąskaitą, ir pinigai bus apsaugoti.

leisti naudotis sąskaitos pinigais kitiems asmenims, kuriems išduodamos papildomos kortelės;

būnant užsienyje, nereikia rūpintis tos šalies valiutos keitimu;

lengva kontroliuoti operacijas sąskaitoje, patikrinus išrašytas atsiskaitymų sąskaitas su banko pateikiama ataskaita.

Prieš keletą metų kortelės Lietuvoje buvo didžiulė naujovė, tačiau pastaruoju metu jos tapo populiarios, dauguma darbuotojų atlyginimus gauna į mokėjimo kortelių sąskaitą, studentai – stipendijas. Organizacijose mokėjimo kortelės yra populiarios,nors atsiskaitymai dažniausiai atliekami mokėjimo pavedimais arba grynaisiais pinigais.Kortelėmis galima atsiskaityti už komunalinius patarnavimus, viešbučiuose, aviakompanijose, kelionių agentūrose, restoranuose, supermarketuose ir kitur. Kad čia galima atsiskaityti kortele, dažniausiai parodo atsiskaitymo vietoje priklijuotas lipdukas su kortelės logotipu, šiuo metu ir Lietuvoje atsiskaityti mokėjimo kortele yra taip pat patogu kaip užsienyje.5 lentelėje panagrinėsime, kokias mokėjimo korteles išduoda bei aptarnauja tiriamieji bankai.

Kortelių rinka Lietuvoje tarsi padalinta į pasaulyje paplitusių kortelių rinką ir Lietuvoje naudojamų. Pasaulyje paplitusių kortelių – “American Express”, “Eurocard/Mastercard”, “VISA” turėtojai, įsigydami kortelę, gauna ir kitų privilegijų. Tai kelionių draudimas, paslaugos rezervuojant ir gaunant nuolaidas viešbučiuose, draudimas nuo kelionės nepatogumų ir kt.

4 lentelė.

Tiriamuose bankuose išduodamos mokėjimo kortelės

Banko pavadinimas

Kortelės pavadinimas

Vilniaus bankas

1.Visa Classic(JAV doleriais)

2.Vilniaus banko

3.Visa Electron ir Visa Electron/Statoil Extra

4.Visa Classic(eurais)

5.Visa Classic Revolving

6.Visa Virtuon

7.EuroCard/MasterCard Standart

8.Maestro

9.Visa Gold

10.Visa Platinum

Hansabankas

1.Maestro

2.Visa Electron

3.EGO

4.Visa Classic

5.MasterCard Standart

6.Visa Gold

7.MasterCard Gold

Nord/LB

1.Maestro

2.Visa electron

3.EuroCard/MasterCard Standart

4.Visa Classic

5.EuroCard/MasterCard Gold

6.Era

EuroCard/MasterCard kortelės sąskaita, kurią aptarnauja visi mano nagrinėjami bankai atidaroma JAV doleriais. Ji gali būti naudojama daugelyje pasaulio šalių, šią kortelę atsiskaitymui priima daugiau nei 12 mln. paslaugų įmonių visame pasaulyje, pažymėtų EuroCard/MasterCard simbolika. Hanza ir Nord/LB bankas taip pat parduoda auksines EC/MC korteles, suteikiančias didesnį kreditą ir draudimus. Korteles sąskaitą gali naudoti ir kiti asmenys, jei jiems išduodama papildoma kortelė. Tai labai patogu šeimai.

Vilniaus bankas siūlo populiariausios pasaulyje VISA International asociacijos kelių tipų VISA korteles – Visa Classic (kortelės sąskaita gali būti eurais arba JAV doleriais), Visa Classic Revolving (sąskaita atidaroma litais), VISA Electron, bei Visa Electron/Statoil Extra (pastarosios privalumas tas, kad galima pilti pigiau degalus Statoil degaliėse), taip pat Visa Virtuon, skirtą atsiskaitymams internetu, bei VISA Gold ir Visa Platinum.. Vilniaus bankas išduoda Vilniaus banko kortelę, kuri skirta atsiskaitymams tik Lietuvoje tose vietose, kurios pažymėtos VB Banko kortelės simbolika.Tai vienintelė šio banko kortelė, kuri negalioja užsienyje (išskyrus Visa Virtuon, kurios yra kitas panaudojimas) Su VISA kortelėmis visame pasaulyje galima atsiskaityti už prekes ir paslaugas prekybos įmonėse, išsiimti reikalingą grynųjų pinigų sumą banko kasose ar grynųjų pinigų išdavimo automatuose (ATM), pažymėtuose VISA, VISA Electron kortelių simbolika.

Palūkanos už kreditinius likučius kortelių sąskaitose nėra mokamos nuo praeitų metų, tačiau išduodamas didesnis kiekis kortelių, kurioms netaikomas grynų pinigų išėmimo mokestis.